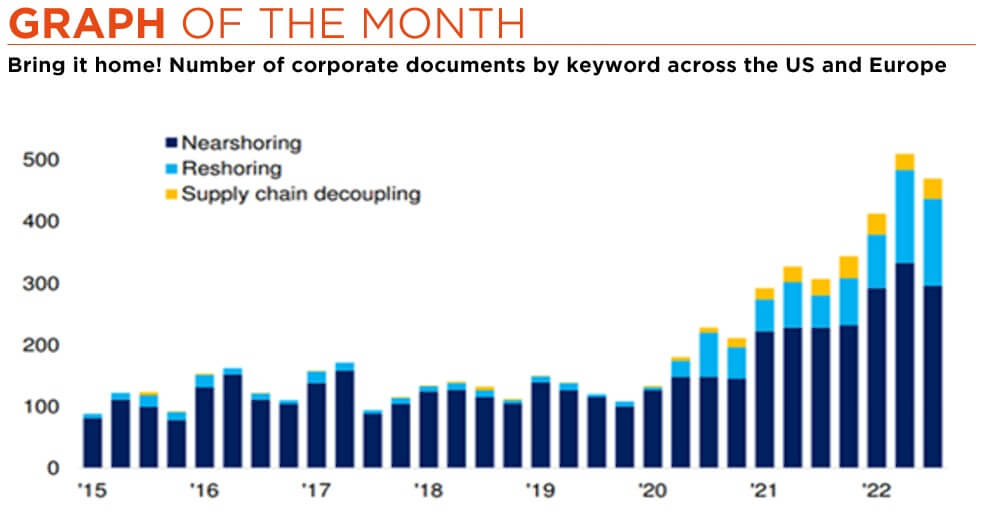

- Tensions géopolitiques et difficultés d’approvisionnement favorisent la tendance au reshoring

- Particulièrement dans des domaines « critiques » comme les semi-conducteurs et la santé

- Les équipementiers pour semi-conducteurs devraient compter parmi les grands bénéficiaires

La dépendance mondiale à l’égard de quelques régions spécifiques pour la fabrication de semi-conducteurs et de produits pharmaceutiques est depuis longtemps un sujet de préoccupation. Dans ces deux secteurs critiques, la tendance au reshoring, c’est-à-dire le rapatriement à domicile de la production, s’est récemment accentuée. Un mouvement motivé par plusieurs facteurs, notamment les tensions géopolitiques, les perturbations dans les chaînes d’approvisionnement et le désir d’indépendance technologique et médicale.

Taïwan produit aujourd’hui plus de 60% des semi-conducteurs mondiaux, une part qui dépasse même 90% pour les puces les plus sophistiquées. Pourtant, la situation géopolitique du pays est délicate : tout en fonctionnant comme nation souveraine, il est considéré par la Chine comme faisant partie de son territoire. Cette dynamique a suscité des inquiétudes quant à d’éventuelles perturbations de l’approvisionnement en semi-conducteurs, notamment au regard de la position de plus en plus affirmée de la Chine dans la région. En effet, le président Xi Jinping a ouvertement évoqué une réunification de Taïwan avec la Chine continentale, comme l’a rapporté le Guardian : « Nous devons nous opposer activement aux forces extérieures et aux activités sécessionnistes de l’indépendance de Taïwan. Nous devrions promouvoir sans relâche la cause du rajeunissement et de la réunification de la nation ». Xi a également renforcé les capacités militaires chinoises, en particulier les forces navales.

Le fait que les semi-conducteurs taïwanais soient pour la plupart fabriqués par une seule entreprise, Taiwan Semiconductor Manufacturing Corporation (TSMC), ne fait qu’amplifier les préoccupations en matière d’approvisionnement, conduisant de nombreux pays à envisager le reshoring comme moyen d’atténuer les risques potentiels. Les semi-conducteurs sophistiqués ne sont en effet pas uniquement utilisés dans les smartphones, les ordinateurs, l’intelligence artificielle et les centres de données. Ils jouent également un rôle essentiel dans les applications militaires et de défense : les systèmes radar et sonar, le guidage/contrôle des missiles et des drones ainsi que la cybersécurité ne sont que quelques exemples d’applications qui nécessitent des puces avancées. Il n’est donc pas surprenant que, tout autour du globe, les pays réévaluent aujourd’hui leurs besoins en matière de sécurité et d’approvisionnement.

Aux États-Unis, pour relever ces défis, le Congrès a adopté la loi CHIPS de 2022, qui prévoit des subventions pour la production de semi-conducteurs, des investissements dans la recherche et des crédits d’impôt liés aux dépenses d’investissement pour la fabrication de puces. Des incitations similaires visant à ramener ou encourager la fabrication nationale de semi-conducteurs sont déployées dans de nombreux autres pays et régions, totalisant, selon certaines estimations, la somme colossale de USD 66 milliards par an, pour les cinq prochaines années.

A noter par ailleurs que le gouvernement américain a introduit des contrôles à l’exportation le 7 octobre 2022, mis à jour en octobre dernier, afin de limiter les livraisons de puces d’IA et d’équipement pour la production de semi-conducteurs vers plusieurs régions présentant un intérêt pour le ministère du commerce, notamment la Chine et l’Arabie saoudite. Il s’agit bien évidemment d’empêcher ces dernières de les utiliser (dans le cas des puces d’IA) ou de renforcer leur propre production (dans le cas de l’équipement).

Et ces mesures restrictives ne se limitent pas aux semi-conducteurs. Le 12 septembre 2022, le président américain Biden a ainsi signé un décret pour lancer une initiative nationale en matière de biotechnologie et de biofabrication, destinée à renforcer la chaîne d’approvisionnement nationale, à réduire la dépendance à l’égard des matériaux et de la bioproduction étrangers, et à protéger l’écosystème biotechnologique américain.

Il est donc clair que l’on assiste actuellement à un virage majeur, de la mondialisation vers une production locale. L’époque où les entreprises opérant dans un large éventail de secteurs recherchaient des possibilités de fabrication dans des lieux éloignés – pour profiter d’une main-d’œuvre moins chère, de loyers moins élevés et d’une réglementation moins stricte – semble toucher à sa fin. Pour les investisseurs, cette évolution est également porteuse d’opportunités. Un secteur évident dans lequel chercher des bénéficiaires est celui des équipementiers pour semi-conducteurs, à savoir des sociétés comme Applied Materials, ASM International ou ASML. En effet, une fois construites, toutes les nouvelles usines devront être équipées de machines…

Ecrit par Quirien Lemey, Senior Equity Fund Manager

Des taux directeurs (très) durablement plus élevés

- Conjoncture – Attention aux divergences et aux forces mondiales en jeu

- Prudence toujours de mise, même hors récession et avec certaines poches de valeur

- Conclusion : il ne s’agit pas (encore) d’affronter les mers agitées

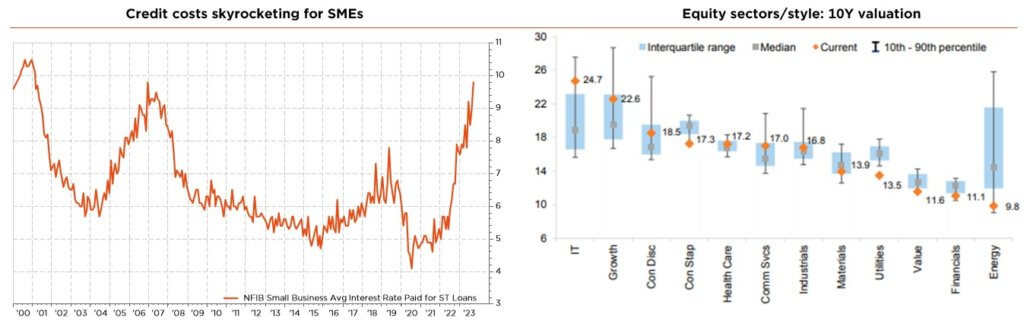

La réalité de taux « durablement plus élevés » semble se concrétiser pour les investisseurs, les obligeant à revoir leurs attentes au cours d’un mois qui s’est avéré une fois de plus volatil pour les marchés financiers mondiaux. Une combinaison de facteurs négatifs a finalement entraîné une forte correction obligataire : des taux directeurs « durablement plus élevés », la flambée des prix de l’énergie, l’abandon prochain par la BoJ du contrôle de la courbe des taux et les inquiétudes concernant des déficits budgétaires persistants alors même que les banques centrales opèrent un resserrement quantitatif. Dans le même temps, bien qu’en ralentissement, l’activité économique demeure résiliente, l’inflation est élevée mais s’atténue, la tendance au déstockage a probablement atteint son pic, les marchés de l’emploi montrent des signes de détente et le cycle de relèvement des banques centrales touche enfin à sa fin. Des divergences régionales et sectorielles persistent cependant : les données européennes sont moroses, la Chine peine à mettre en œuvre des mesures de relance de type « bazooka » et le resserrement du crédit commence à peser sur les petites entreprises, au moment même où les tensions au Moyen-Orient se ravivent après l’attaque du Hamas contre Israël.

Notre scénario macroéconomique prévoit toujours un ralentissement conjoncturel, avec une inflation plus modérée mais persistante, impliquant une posture monétaire qui reste pour l’heure ferme. La reprise des services est désormais presque achevée, mais une grande partie du ralentissement est due au resserrement monétaire nécessaire pour juguler l’inflation. Les effets de cette politique commencent en effet à se faire sentir, bien que la transmission soit inégale selon les pays, les secteurs d’activité et la taille des entreprises. Les marchés de l’emploi restent sains dans les marchés développés, avec un chômage historiquement bas qui contribue à soutenir l’activité, mais qui sert aussi de plancher à l’inflation. Nous anticipons donc une poursuite du bras de fer entre la politique monétaire restrictive d’une part et une croissance exceptionnellement résiliente/une inflation persistante d’autre part… jusqu’à ce que quelque chose finisse par lâcher, en particulier eu égard aux risques latents persistants (prix de l’énergie, problèmes structurels chinois, augmentation de l’offre obligataire ou aggravation de la fragmentation géopolitique). Dans cette optique, nous maintenons un positionnement tactiquement prudent en matière d’allocation globale des actifs. Les derniers résultats des entreprises ont une fois encore parlé d’eux-mêmes, sans aucun signe de la grande dépression des bénéfices prédite plus tôt dans l’année. Nous estimons que la stabilisation des bénéfices devrait continuer à rassurer les investisseurs, les rendant moins sensibles à l’évolution des taux d’intérêt. En termes de valorisation, on trouve encore des poches intéressantes, notamment dans certains titres européens de haute qualité, le secteur financier, celui de l’énergie et, dans une moindre mesure, les petites et moyennes capitalisations. Dans ce contexte, nous avons remanié nos préférences en matière d’actions régionales, renforçant quelque peu notre exposition au style valeur/qualité supérieure par le biais d’une légère surpondération de la zone euro (bon marché) et en adoptant une position plus prudente à l’égard des pays émergents – où nous voyons les taux plus élevés, un dollar plus fort et des incertitudes géopolitiques accrues peser sur une dynamique bénéficiaire déjà négative et une valorisation relative peu attrayante (Chine exceptée).

Les taux longs ayant poursuivi leur ascension, pour atteindre un pic depuis 2007, nous les jugeons désormais correctement valorisés, ce qui nous incite à allonger encore la duration (en privilégiant les instruments convexes). En outre, on ne peut à l’avenir exclure des fissures ou des lignes de faille, car l’épargne excédentaire s’épuise, l’inflation tend à reculer et l’économie ralentira tôt ou tard, ce qui suggère que les prochains besoins de refinancement arriveront probablement à un moment où les conditions économiques et financières ne seront pas si favorables. En d’autres termes, la politique monétaire risque de peser, potentiellement de manière assez sévère à un moment donné, et les obligations de longue échéance pourraient au final s’avérer une valeur refuge en cas d’effondrement de la croissance nominale. Dans l’ensemble, nous conservons notre légère sous-pondération obligataire et restons en deçà de la neutralité en termes de risque de duration.

L’impact de la hausse des taux sur certaines valorisations d’actifs et/ou sur le TRI attendu prendra probablement plus de temps que prévu. Dans ce contexte, nous réitérons notre position prudente sur l’immobilier (rétrogradé à sous-pondéré), tout en augmentant d’un cran les stratégies neutres par rapport au marché et non corrélées pour les surpondérer légèrement. Enfin, nous continuons à recommander une approche sélective dans les stratégies de dette privée et les investissements directs.

Ecrit par Fabrizio Quirighetti, CIO & Responsable des stratégies multi-asset et obligataires

Les sources externes comprennent : Refinitiv Datastream, Bloomberg, FactSet, Alphasense, Deutsche Bank