- I titoli del settore viaggi hanno in gran parte messo a segno forti rimbalzi quest’anno

- I trend attuali sono indubbiamente favorevoli, in termini di domanda e potere di determinazione dei prezzi

- Tuttavia, le fasi positive non sono eterne ed è quindi opportuno un approccio selettivo agli investimenti

Il settore dei viaggi è decisamente euforico in questa stagione estiva 2023. Sulla scia di ripresa energica della domanda, prenotazioni a livelli record, riapertura della Cina e potere di determinazione dei prezzi rinvigorito, gran parte delle aziende sta ora registrando margini pari o superiori a quelli pre-pandemia.

Tuttavia, bisogna stare attenti a non abbandonarsi all’euforia dominante.In un contesto di tassi d’interesse elevati e rallentamento della crescita economica, la domanda è destinata ad affievolirsi.

È pertanto necessario adottare un approccio selettivo agli investimenti, preferendo le aziende di nicchia e quelle con business model che combinano bassa intensità di capitale, bilanci robusti e forte generazione di cash flow.

Il quadro a breve termine è in effetti estremamente esuberante e grazie a esso i titoli di compagnie aeree, operatori crocieristici, hotel, casinò e piattaforme di prenotazione hanno segnato solide sovraperformance da inizio anno. Tuttavia, non vi è alcuna garanzia di prosecuzione di tale rally generalizzato.

Si deve ricordare che nel recente passato alcune aziende del settore hanno sfiorato il fallimento a causa dell’indebitamento eccessivo, come per esempio Carnival nel segmento delle crociere. A loro volta, altre hanno ancora margini ampiamente inferiori a quelli pre-Covid e per buoni motivi.

In sintesi, esiste chiaramente valore lungo tutta la catena del valore del settore dei viaggi, purché si separi il grano dal loglio. Sul fronte delle compagnie aeree, evitiamo per esempio i grandi operatori a lungo raggio, preferendo nettamente gli operatori low-cost.

Tra questi spicca Ryanair, anche se WizzAir sembra offrire un certo potenziale interessante nel breve termine, in quanto ha risentito in modo particolare del conflitto russo-ucraino (data la sua ampia base di clienti in Europa orientale).

In ambito crocieristico, Royal Caribbean è l’azienda “best in class’”, ma a nostro avviso l’indebitamento consistente che caratterizza l’intero segmento rappresenta un ostacolo.

Per di più, anche se al momento registrano una domanda robusta, sia le compagnie aeree che gli operatori crocieristici ci sembrano meno interessanti – su un orizzonte di medio termine – rispetto alle società “asset light”, vale a dire caratterizzate da una minore intensità di capitale.

Tra di esse figurano piattaforme di prenotazione del calibro di Booking Holdings, Airbnb Inc. e Amadeus IT Group, nonché il segmento dei servizi alimentari, con beneficiari indiretti quali Edenred e Compass. Dal canto loro, gli hotel beneficiano dell’incremento della domanda non solo da parte dei privati, ma anche di chi viaggia per lavoro. I marchi forti nella fascia superiore del mercato, vale a dire Hilton, Intercontinental e Marriott, meritano particolare attenzione.

Nella fascia più a monte della catena del valore dei viaggi, si segnala anche il segmento aerospaziale, con produttori di apparecchiature come Safran che godono di barriere all’ingresso molto elevate e un contributo significativo da servizi di manutenzione altamente redditizi. Anche Vinci, Ferrovial e Flughafen ZH sono protagonisti interessanti nel segmento, più difensivo, delle infrastrutture.

È difficile prevedere quanto durerà questa frenesia dei viaggi. Le famiglie dispongono ancora dei risparmi accumulati durante l’era Covid, ma è possibile che le nubi economiche che si addensano all’orizzonte alla fine ne limitino l’entusiasmo.

Sul fronte dell’offerta, oltre all’onere del debito crescente per i segmenti a maggiore intensità di capitale, l’intero settore deve far fronte a problemi di assunzione del personale e alla conseguente inflazione salariale. I giorni di gloria non dureranno per sempre…

Scritto di Sandro Occhilupo, Responsabile della gestione discrezionale del portafoglio

Addio recessione, salve atterraggio morbido

Nonostante i rischi di recessione latenti, le probabilità di un atterraggio morbido globale sono ulteriormente aumentate sulla scia di un’attività più resiliente del previsto negli Stati Uniti, del superamento della fase peggiore sul piano dell’inflazione e dell’imminente picco di aggressività delle banche centrali. Per contro, è già in atto un’attenuazione della ripresa della Cina dopo la riapertura, che comporta un ulteriore supporto governativo, mentre la crescita europea continua a rallentare stando agli ultimi PMI flash di luglio, anche se la temuta recessione e la stretta del credito a essa associata sono probabilmente rinviate.

Ciò indica che le banche centrali non si prenderanno una pausa, ma vi è ancora molta strada da percorrere prima di una loro svolta.

Se da un lato continuiamo a riscontrare un rischio di ribasso limitato per le azioni, con il pain trade ancora al rialzo per gran parte degli investitori, dall’altro i mercati azionari globali, in particolare quelli statunitensi, appaiono costosi in base alla maggior parte delle metriche, il che ne compromette notevolmente l’attrattiva nell’attuale contesto di rendimenti di obbligazioni/liquidità più allettanti. Tuttavia, l’aspetto interessante è che al di sotto della superficie dell’indice non tutti i multipli sono così sotto pressione.

Al di fuori degli Stati Uniti o, più precisamente, delle aree del mercato statunitense a crescita più elevata, il panorama delle valutazioni è molto più brillante. Per quanto riguarda gli arretramenti riconducibili alla limitata ampiezza del mercato, notiamo che la partecipazione è ultimamente migliorata, come avevamo previsto.

Una graduale convergenza non lineare dei titoli al di sotto della superficie dell’indice nei prossimi mesi è destinata a favorire ulteriori rotazioni a livello di fattori, stili e settori azionari.

In altre parole, osserviamo ancora sacche di valore interessanti nell’azionario, ma servono agilità e selettività. Poiché le valutazioni non interessanti e gli indicatori di sentiment a breve termine sotto tensione richiedono ancora cautela, soprattutto a causa della scarsa visibilità economica, manteniamo un posizionamento sostanzialmente neutrale sull’azionario.

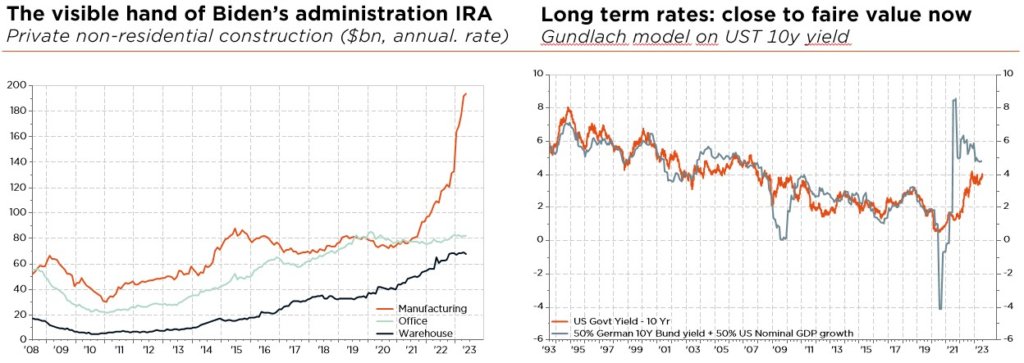

In ambito obbligazionario, confermiamo un leggero sottopeso con rischi di credito e duration contenuti.

Benché la duration dei titoli di Stato possa contribuire ad attenuare le perdite azionarie

legate a una regressione degli utili, dubitiamo che la protezione da essi offerta sia utile nel nostro scenario di inflazione persistente, politica monetaria “ancora aggressiva” e recessione non così grave nell’immediato futuro. Inoltre, la liquidità offre un rendimento più elevato rispetto alle obbligazioni a lungo termine ed è indubbiamente l’asset con il grado di correlazione più basso…

Altri metodi di copertura, quali i put spreads su indici azionari, possono pertanto rivelarsi più efficienti. Di conseguenza, prediligiamo ancora gli strumenti liquidi e il tratto a breve della curva (rispetto alle obbligazioni a lungo termine) alla luce dell’attuale inversione marcata dei rendimenti e dell’inflazione persistente. Infine, in Europa preferiamo le obbligazioni societarie ai titoli sovrani in quanto le valutazioni rimangono più basse rispetto agli Stati Uniti e continuiamo a puntare sulla fascia superiore dello spettro del credito.

Per il resto, manteniamo un leggero sovrappeso sull’oro e un lieve sottopeso su altri materiali. Entrambi devono far fronte a rischi di downside ciclici (tassi reali più elevati per l’oro e rallentamento della crescita economica per l’energia e i metalli industriali), ma sono anche supportati da trend strutturali favorevoli sulla scia della generale mancanza di investimenti a fronte della crescente domanda legata a fattori geopolitici (deglobalizzazione e graduale dedollarizzazione), inflazione superiore agli obiettivi delle banche centrali e transizione energetica.

In conclusione, ora rileviamo un’assenza di direzione per le valute primarie nei prossimi mesi in quello che resta uno scenario di crescita globale bassa ma positiva, senza divergenze significative a livello di politica monetaria. In questo contesto, riteniamo che la recente debolezza del dollaro USA non sia preoccupante.

Non ci aspettiamo una svolta della Fed a breve, la crescita USA sembra più resiliente e non vi sono alternative migliori per lo status di valuta di riserva mondiale nel breve termine (non prevediamo un apprezzamento globale dell’euro o del renminbi cinese). Sul piano strutturale, il franco svizzero resta la nostra valuta preferita, supportata da fondamentali ancora solidissimi.

Scritto di Fabrizio Quirighetti, CIO, Responsabile strategie multi-asset e a reddito fisso

External sources include: Refinitiv Datastream, Bloomberg, FactSet, Goldman Sachs, Statista, World of Statistics