Rendimenti interessanti, meno correlati per chi acquista un biglietto d’ingresso

Reji Vettasseri, Lead Portfolio Manager of Private Markets Strategies

Più di un gioco

“Il baseball per me è più di un gioco, è una religione.”

Bill Klem, Major League Baseball Umpire

Lo sport è più di un gioco. Per miliardi di fan, il tifo per la propria squadra è una passione autentica, una sorta di devozione, nonché una parte fondamentale della loro identità. Tale partecipazione trasforma ogni genere di sport in qualcosa di più di un semplice gioco. Si tratta di un’area estremamente interessante che genera un fatturato annuo di 75 miliardi di dollari USA – il 10% di tutto il fatturato del settore dell’intrattenimento – nel solo Nord America. Offre contenuti di primissimo ordine per un’industria media che li brama e, grazie alla natura ricorrente di gran parte del fatturato (p.es. accordi televisivi pluriennali), una bassa ciclicità.

Il settore è particolarmente interessante negli Stati Uniti, dove le federazioni proteggono i rispettivi sport. In Europa il calcio deve lottare con l’inflazione salariale e gli utili, che dipendono dai risultati sul campo. Negli USA, le federazioni applicano controlli salariali, condividono le entrate tra i club e non esistono retrocessioni, il che limita tali rischi.

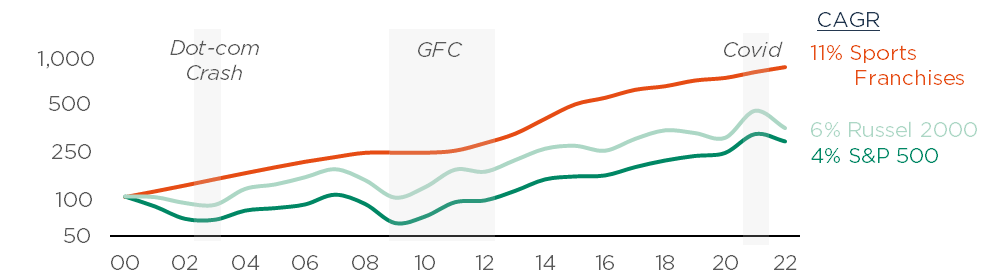

Come illustrato più avanti, la crescita del valore nell’ambito degli sport USA nel

lungo termine ha non solo superato quella dello S&P 500, ma lo ha fatto anche con una volatilità limitata nell’arco del ciclo.

Tuttavia, fino a non molto tempo fa le federazioni USA escludevano di fatto gli investitori istituzionali. Le società calcistiche europee sono diventate asset vincenti che attirano un’ampia gamma di soggetti interessati a conferire capitali. Ma a tutt’oggi solo pochi investitori sui mercati privati sono autorizzati a investire nelle squadre sportive USA. Alla luce della concorrenza limitata in un settore interessante, le opportunità per chi “gioca d’anticipo” sono notevoli.

Ottimizzazione degli asset

“Se quel che hai fatto ieri sembra fantastico, non hai ancora fatto nulla oggi.”

Lou Holtz, NFL Coach

La crescita delle società sportive è una storia di monetizzazione sempre migliore.

I club USA contano su vari flussi di fatturato, ma i diritti di trasmissione generano il 45% del totale. Nel panorama media in continua evoluzione, dopo l’avvento dello streaming, il loro valore è cresciuto. La quantità di capitali a caccia di contenuti è decisamente aumentata, ma ora lo sport è più strategico.

Crescita delle valutazioni delle società sportive rispetto alle società S&P 500

Incremento del fatturato annuale nell’ultimo rinnovo dei diritti TV

Negli ultimi cinque anni, il fatturato media per i maggiori acquirenti di diritti sportivi è aumentato con un CAGR del 20%. Da quando è entrata in campo la tecnologia, si sono intensificate le lotte in sede di offerta per la conquista dei diritti.

Quando la NFL ha di recente messo all’asta i diritti TV per il periodo 2023-2033, si è assicurata un pacchetto di 110 miliardi di dollari USA dai canali tradizionali e da piattaforme come Amazon e Paramount+, registrando un incremento di 1,7x del fatturato annuale. Altre federazioni hanno avuto un successo ancora maggiore. Per le emittenti lineari, gli sport offrono eventi live imperdibili fondamentali per la programmazione ed essenziali per competere con il fronte on-demand. Nel 2021, 95 dei 100 programmi TV USA live più guardati sono stati eventi sportivi, rispetto ai 14 del 2005. Al contempo, per le emittenti streaming, gli sport attingono a nuovi bacini di abbonati e offrono un comportamento televisivo prevedibile, riducendo la dipendenza da rischiosi contenuti scripted.

Esistono considerevoli opportunità anche al di là dei diritti media, quali:

- Scommesse sportive: la fine delle restrizioni federali alle scommesse sportive nel 2018 è stata una manna per le società sportive. Le squadre concludono accordi miliardari per diritti sui dati e sponsorizzazioni con le società di scommesse, beneficiando anche di una maggiore partecipazione dei fan.

- Internazionalizzazione: il fatturato estero presenta un livello di penetrazione molto basso, appena pari al 16% per l’NBA e al 6% per l’NFL (rispetto al 46% della Premier League inglese). Tuttavia, grazie agli investimenti crescenti, all’aumento delle partite internazionali e alla diffusione più ampia degli accordi streaming, tali percentuali dovrebbero migliorare.

- Immobiliare: le sedi diventano il centro di progetti immobiliari a uso promiscuo, con gli stadi utilizzati per altri eventi e lo sfruttamento di sinergie derivanti dalla combinazione di retail, intrattenimento e ospitalità.

- Tecnologie sportive: analisi dei dati, social media, NFT e realtà video aumentata sono solo alcuni dei progressi che contribuiscono a ottimizzare le attività esistenti e ad aprire nuove fonti di reddito.

Oltre a una crescita del fatturato, i club USA registrano anche margini migliori. Nel 2019, quasi tutte le società nelle prime 4 federazioni USA hanno chiuso in attivo e la metà ha generato margini >20%; dieci anni fa soltanto il 14% aveva ottenuto tali risultati.

Nel calcio europeo, i grandi club fanno a gara a chi spende di più e talvolta si spingono troppo oltre. Negli Stati Uniti, le federazioni cercano di impedire tutto questo allo scopo di garantire un equilibrio competitivo.

L’elemento fondamentale è che e cinque le federazioni principali hanno accordi di contrattazione collettiva con i rispettivi giocatori per impedire che i costi salariali vadano fuori controllo (nella maggior parte dei casi è previsto un tetto alle spese per squadra). I costi per i giocatori sono così costantemente diminuiti passando dal 57% nel 2006/2007 al 47% nella stagione 2018/2019, ampiamente al di sotto dei livelli del 64% del calcio europeo.

Inoltre, le federazioni sono associazioni di categoria partecipate pariteticamente dalle rispettive società. I proventi derivanti dagli accordi di sponsorizzazione o media nazionali sono equamente ripartiti e non esiste un sistema di retrocessione per espellere le società. Perdere, nello sport, è doloroso sul piano emotivo, ma negli Stati Uniti l’impatto finanziario è minore rispetto all’Europa.

Investire: un gioco meno competitivo

“Sai qual è la mia parte preferita del gioco? L’opportunità di giocare.”

John Singletary, NFL Coach

Investire nelle società sportive USA non è un’opportunità per tutti. Il modello di assetto proprietario si è storicamente basato su personaggi molto abbienti. Le federazioni, partendo dal presupposto che tali proprietari avessero più a cuore gli interessi dello sport, hanno escluso i capitali commerciali.

Indipendentemente dalla veridicità della tesi che vedeva il singolo proprietario come un “benefattore”, tale modello è stato superato. Alcuni dei miliardari americani più brillanti e noti, da Ballmer di Microsoft a Harris di Apollo Global Management, hanno acquistato squadre. Ma sono troppo pochi per finanziare la crescita di un settore in cui il club medio ha ora un valore di circa 1,9 miliardi di dollari USA e le federazioni limitano il livello di indebitamento che i club possono assumere.

La pressione è stata in parte attenuata mediante partecipazioni di minoranza detenute da altri soggetti privati. Tuttavia, ciò ha determinato un frazionamento dell’assetto proprietario di un’asset class illiquida in cui alcuni investitori sono finiti intrappolati.

Nel 2019, le federazioni hanno finalmente aperto la porta agli investitori dei mercati privati, concedendo l’accesso a partecipazioni di minoranza, ma tale porta è ancora solo semiaperta.

In primo luogo, le federazioni sono allergiche all’idea che un gruppo abbia diritti di controllo in più di una società ed escludono pertanto le aziende con precedenti fondi, partner o anche limited partnership aventi una quota in una squadra. In secondo luogo, gli accordi in ambito sportivo sono consistenti e le federazioni stabiliscono soglie di capitale minimo elevate (>USD 500 milioni). In terzo luogo, hanno un processo di accreditamento rigoroso.

Solo le imprese ben finanziate con capacità sportive specialistiche, ma nessun legame con gli accordi di controllo storici, devono presentarsi. Poche piattaforme esistenti superano il requisito e non molti nuovi gruppi hanno la credibilità necessaria per raccogliere capitali da zero.

Il gruppo ristretto di imprese che si qualifica ha notevoli opportunità. Le società necessitano di capitali per i progetti di crescita. Gli investitori in trappola hanno esigenze di liquidità. Date le poche altre opzioni, sono spesso disponibili a partecipazioni di minoranza a sconti significativi rispetto alle valutazioni in caso di cambio di controllo.

Performance costanti

“Gli ostacoli non devono fermarti.”

Michael Jordan, giocatore NBA

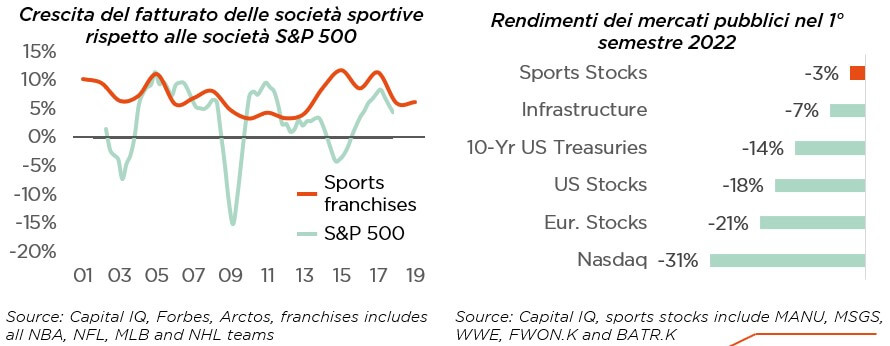

La gestione dei rischi macro è oggi una delle priorità per gli investitori, ma numerosi fattori possono aiutare gli sport USA a far fronte ai fattori ciclici sfavorevoli. La crescita del fatturato è stata stabile anche nelle crisi finanziarie storiche e i titoli di società sportive quotate hanno sovraperformato il mercato volatile di quest’anno.

- Fatturato core ricorrente: i diritti media generano quasi la metà del fatturato e le sponsorizzazioni un ulteriore 15%. In entrambi i casi si tratta di contratti pluriennali (7-10 anni per gli accordi più importanti) con meccanismi di adeguamento dei prezzi.

- Domanda sottostante stabile: i biglietti sono l’altra fonte primaria di reddito (circa 29%), in gran parte biglietti stagionali. Nel caso delle squadre di prim’ordine, superano la disponibilità effettiva, con rinnovi >80%, perché i fan temono di essere ricollocati in lista d’attesa se rinunciano.

- Visibilità dei costi: gli stipendi dei giocatori rappresentano il costo principale per i club. Tuttavia, in ogni federazione esistono contratti a lungo termine – con una durata media di 6 anni – che stabiliscono tetti retributivi.

- Strutture contrattuali robuste: malgrado l’impegno a offrire forti rendimenti di tipo PE, gli accordi sportivi tendono a essere strutturati in modo più prudente rispetto ai leveraged buyout classici. Le norme delle federazioni limitato il livello di debito che i club possono contrarre, di norma intorno a un LTV 10-20%. Gli accordi di partecipazione di minoranza spesso includono clausole di protezione dal downside (p.es. preferred return).

Conclusion

Lo sport USA rappresenta una delle maggiori nuove opportunità aperte agli investitori privati negli ultimi anni. Storicamente, chi ha giocato d’anticipo in mercati interessanti, ma in precedenza chiusi, come lo sport USA, ha spesso registrato rendimenti robusti.

I rischi risiedono nei vincoli a lungo termine di tale tipo di investimento, e principalmente nelle dinamiche settoriali e nelle strutture delle federazioni. Qualora il contesto sopra descritto persistesse per

un certo periodo di tempo, sembrerebbe destinato a offrire una combinazione interessante di:

- Fondamentali forti: contenuti di primissimo ordine con rilevanza crescente

- Bassa concorrenza a livello di operazioni: le federazioni applicano limitazioni rigorose ai potenziali investitori

- Resilienza: fatturati ricorrenti, controlli dei costi e accordi ben strutturati

Reji Vettasseri è Lead Portfolio Manager per fondi alternativi e mandati nei mercati privati. In precedenza Reji è stato gestore di portafoglio in Morgan Stanley Alternative Investment Partners, direttore esecutivo in Goldman Sachs Investment Banking e consulente in Bain & Company. Reji ha conseguito una laurea (con lode) in legge e un master in legge alla University of Cambridge, nonché un M.B.A. con distinzione alla Harvard Business School.

Le fonti esterne comprendono:

- Forbes, “The World’s Most Valuable Sports Teams”

- Pitchbook, “Sports Teams and Private Equity Pair Up” (maggio 2021)

- Evercore, “State of the Market” (novembre 21)

- Arctos, “Sports Assets and Inflation” (giugno 22)

- Barclays, “Pure Play Sports” (gennaio 21)

- Houlihan Lokey, “Sports Market Update” (agosto 21)

- Sports Business Journal, “Sports TV Dominance at New Heights” (gennaio 22)