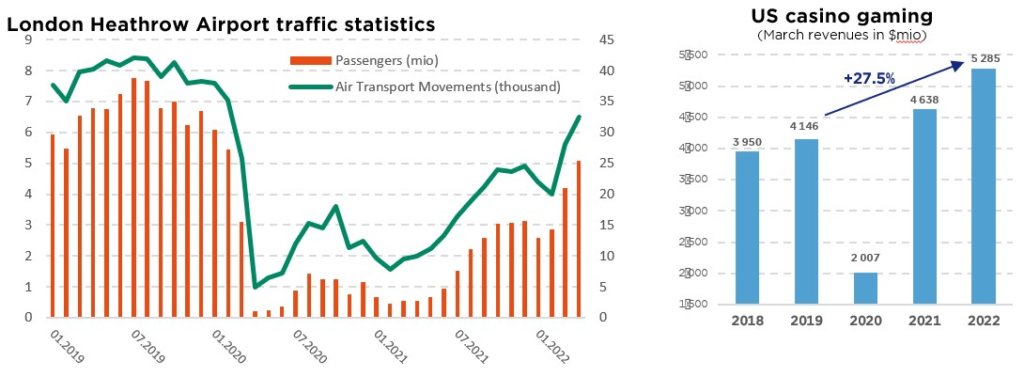

• L’abolizione delle restrizioni da Covid-19 sta facendo crescere la domanda di viaggi e di attività ricreative

• Le aziende sono alla ricerca di nuove figure professionali e devono pagare di più per averle

• Ci sono ancora opportunità interessanti tra i titoli azionari ma occorre avere un atteggiamento selettivo

Con l’estate alle porte, cresce l’interesse per i titoli B.E.A.C.H.*. In effetti, la fine dei lockdown in gran parte del mondo (Cina esclusa) sta determinando un’impennata delle spese per le attività del tempo libero. La domanda è tale che molte aziende dei settori legati all’intrattenimento stanno facendo di tutto per far crescere la loro forza lavoro, al di là di dover affrontare gli alti costi dell’energia. Un contesto che potrebbe rivelarsi un’opportunità di investimento ma che, al tempo stesso, richiede una buona dose di selettività.

La stagione degli utili del primo trimestre ha confermato la voglia di viaggiare accumulata negli ultimi anni, almeno dal lato dei consumatori. Delta Air Lines ha registrato un ritorno alla redditività prima del previsto, con ricavi inferiori rispetto al 2019 di solo il 25%. Molte agenzie di viaggio e hotel hanno battuto le stime del consensus, come per esempio Airbnb. Nel segmento delle crociere, Carnival (la più grande compagnia e proxy del settore) ha fatto sapere che, nel mese di marzo, ha registrato prenotazioni per il 70% della capienza, rispetto al 54% dei tre mesi precedenti. Altri dati positivi sono rappresentati dal numero di visite ai siti internet di viaggi, che ora si avvicinano (in alcuni casi addirittura superano) i numeri precedenti la pandemia. E, negli Stati Uniti, i ricavi per camera d’albergo nell’ultima settimana di marzo sono aumentati del 43% rispetto all’anno precedente, con un miglioramento delle presenze turistiche dell’11%: molto meglio di quanto previsto.

Anche se non altrettanto vivaci, anche i viaggi d’affari stanno mostrando segnali di ripresa, trainati dal settore finanziario e, più recentemente, da quelli informatico e farmaceutico. British Airways stima che i viaggiatori professionali siano tornati al 65-70% dei flussi registrati nel 2019. Il problema per la compagnia aerea britannica, come del resto per quelle statunitensi, sta nella capacità di tornare ad assumere un numero sufficiente di lavoratori, dopo aver eliminato quasi 10.000 posti di lavoro a causa del Covid. I piloti sono diventati una merce rara! Infatti, per mancanza di personale, British Airways è stata costretta a cancellare il 10% dei voli programmati per il periodo marzo-ottobre.

Ma gli investitori non sono ancora convinti. I prezzi delle azioni dei settori che sono riassunti dall’acronimo B.E.A.C.H. hanno recuperato solo in parte le perdite accumulate nei lunghi mesi del Covid. In alcuni casi, poi, la cautela del mercato ha a che fare con questioni finanziarie. Le compagnie di crociera, ad esempio, hanno dovuto raccogliere parecchio capitale (debito e equity) durante la pandemia per rimanere a galla. Maggiore è la diluizione degli investitori, minore è la ripresa del titolo. Royal Caribbean ha registrato la performance migliore. Più in generale, tuttavia, le preoccupazioni degli investitori sono legate a rischi macroeconomici: aumento dei costi di produzione e un potenziale rallentamento dell’economia.

Dal punto di vista dei costi, in parole povere, si tratta di un contesto dove all’aumento della domanda si incontra un’offerta limitata. I fornitori di viaggi e tempo libero stanno sperimentando ciò che i mercati dei beni hanno subito alla riapertura delle economie, con l’aumento dei prezzi del carburante che non fa che aggravare la situazione. In un simile contesto, essere selettivi è fondamentale, ancora più che nel rimbalzo di estate 2020. Alberghi e ristoranti, Compass e Starbucks in particolare, sono probabilmente una scommessa più sicura di quella fatta sulle compagnie aeree. In quest’ultimo settore, infatti, sarebbe saggio preferire una società di dati e transazioni come Amadeus IT, la società di gestione per la distribuzione e la vendita di servizi di viaggio, agli operatori tradizionali. A seguire, nel mondo dell’intrattenimento, meno influenzato dal costo del carburante, perché non prendere in considerazione Live Nation, il leader mondiale degli eventi dal vivo?

Quanto all’andamento dell’economia, non mancano le ombre sulle prospettive a lungo termine di molti settori ciclici, soprattutto nel caso in cui l’inflazione e l’aumento dei tassi d’interesse dovessero incidere troppo sul potere d’acquisto dei consumatori. In autunno, insomma, la corsa potrebbe essere accidentata… Ma per il momento, gli investitori che si sono diretti verso i titoli dell’universo

B.E.A.C.H. possono dormire sonni tranquilli.

*BEACH acronimo di Booking, Entertainment, Airlines, Cruise & casinos, Hotels & restaurants

Scritto da Damien Weyermann, Lead Portfolio Manager di Decalia Dividend Growth

Alla ricerca del punto di caduta

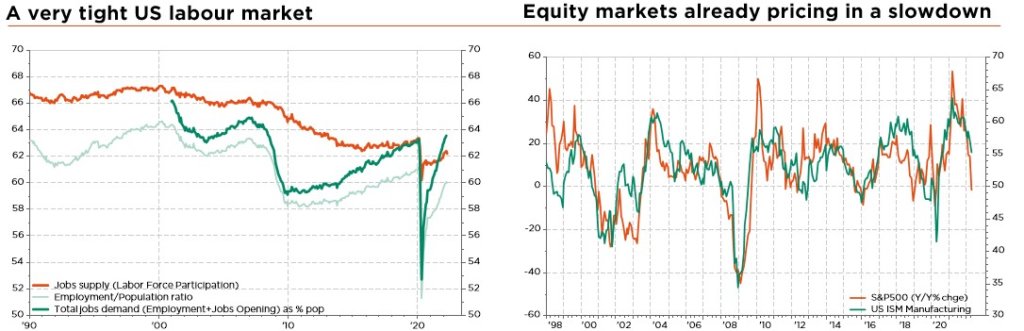

Di certo non mancano le ragioni di cui essere preoccupati, soprattutto se si valuta il contesto macro generale, che a maggio si è ulteriormente deteriorato. La crescita economica globale continua a rallentare, i recenti dati sull’inflazione continuano a sorprendere al rialzo e la BCE (come persino la BNS) sta diventando più falco, in sintonia con la Fed. Per questo motivo il mese scorso abbiamo deciso di essere più cauti, portando le azioni a un leggero sottopeso.

Ma se da un lato è facile guardare a ciò che non va, dall’altro emergono anche alcuni segnali incoraggianti. Innanzitutto, nonostante i numerosi venti contrari (aumento dei tassi, guerra in Ucraina, lockdown della Cina), la recessione non è imminente, mentre i mercati azionari stanno già prezzando un forte rallentamento. Inoltre, l’inflazione dovrebbe raggiungere il picco quest’estate: gli effetti base diventeranno più favorevoli, i prezzi dei beni stanno già invertendo la tendenza, i problemi della catena di approvvigionamento si dovrebbero gradualmente risolvere, l’aumento dei tassi / il rallentamento della crescita dovrebbero a un certo punto limitare le pressioni sui prezzi. Infine, difficilmente le banche centrali diventeranno molto più aggressive, almeno a breve termine, con i mercati che oggi prezzano un tasso target della Fed del 2,75% e un tasso di deposito della Bce dello 0,4% entro la fine dell’anno.

Per quanto riguarda i mercati, le valutazioni iniziano a sembrare interessanti, non solo sul fronte azionario, con gli utili che hanno continuato a crescere mentre i prezzi delle azioni sono crollati, ma anche nel reddito fisso, dove si può trovare un rendimento soddisfacente, a livello globale, sulla parte breve della curva. La preoccupazione principale è che le valutazioni tendono a esagerare. In altre parole, gli asset rischiosi non hanno ancora raggiunto livelli così bassi da diventare attrattivi, indipendentemente dal contesto o dalle prospettive. In termini concreti, ciò significa che gli investitori che non sostengono rischi elevati possono cominciare ad entrare sui ribassi, mentre tutti gli altri dovrebbero rimanere piuttosto cauti, molto selettivi, ben bilanciati e con un orizzonte temporale non di brevissimo periodo.

Le difficoltà dei mercati finanziari potrebbero non aver riempito abbastanza le prime pagine dei giornali per ricordare i precedenti punti di caduta, ma la buona notizia è che gran parte del rischio di inflazione, di inasprimento della politica monetaria e quindi di rialzo dei Mercato del lavoro in Usa molto ristretto tassi è ormai prezzata. Gli effetti collaterali si sono fatti sentire nelle aree in cui le valutazioni erano eccessive (e quindi più soggette ad una brusca correzione) come i titoli tecnologici non redditizi, le obbligazioni a lungo termine o le criptovalute. Inoltre, fino a poco tempo fa, gli investitori non avevano altra scelta che accettare la volatilità delle azioni nella speranza di ottenere un rendimento soddisfancente, a causa del ‘rischio senza rendimento’ delle obbligazioni o dell’assoluta mancanza di rendimento della liquidità. Oggi le obbligazioni a breve termine offrono quasi lo stesso rendimento delle scadenze più lunghe (con un minor rischio di duration), contribuendo a mitigare la volatilità complessiva del portafoglio.

Di conseguenza, manteniamo un lieve sottopeso sulle azioni globali ma, dopo tanto tempo, riportiamo anche le obbligazioni ad un leggero sottopeso, riflettendo un asset allocation complessiva più cauta ed equilibrata. Nell’ambito delle azioni, continuiamo a privilegiare i mercati difensivi di alta qualità (Stati Uniti e Svizzera) e i titoli a dividendo, con l’aggiunta di un’esposizione tattica al Regno Unito, qualche Etf che investe nel mondo delle risorse naturali e della transizione energetica. Ci stiamo anche riavvicinando alla Cina, che avevamo declassato due mesi fa, in quanto le valutazioni sono diventate sufficientemente convenienti e i venti di coda sono ormai in vista (fine dei lockdown causati dalla pandemia e ripresa delle politiche economiche accomodanti).

Per quanto riguarda il reddito fisso, stiamo diventando più costruttivi, dato che le valutazioni sono chiaramente migliorate. La parte breve/intermedia della curva offre ora valore: raccomandiamo di aggiungere Treasury Usa a 3-7 anni e/o di aprire posizioni sull’Eur Broad IG a 3-5 anni, contenendo così la duration e il rischio di credito.

Per il resto, manteniamo un sovrappeso sull’oro e un leggero sovrappeso sugli altri materiali. Infine, ribadiamo la nostra visione tattica negativa sull’euro rispetto al dollaro. I tassi reali Usa sono più interessanti di quelli europei, inoltre l’economia europea deve affrontare molti più venti contrari (ciclici e strutturali) rispetto agli Stati Uniti, a causa della guerra in Ucraina.

Scritto da Fabrizio Quirighetti, CIO & Head of Multi-Asset