Par Alexander Roose, responsable actions et co-gérant principal de la stratégie DECALIA Sustainable

Malgré l’envolée des marchés au cours du dernier trimestre 2023 et le consensus d’un atterrissage en douceur, nous sommes convaincus que 2024 sera une année de hausse pour les marchés actions.

Voici quelques réflexions à lire d’Alexander :

- Une participation plus large du marché aux performances est anticipée en 2024

- Faible corrélation entre la valorisation du marché et la performance attendue à un an des actions

- Les petites et moyennes capitalisations de qualité devraient bénéficier d’un retour en grâce

- L’approche (multi) thématique restera essentielle pour tirer parti des tendances séculaires à long terme

- Une stratégie bien positionnée pour tirer parti de la révolution de l’IA, Priorité accrue aux « victimes » du déstockage et à la thématique écologique

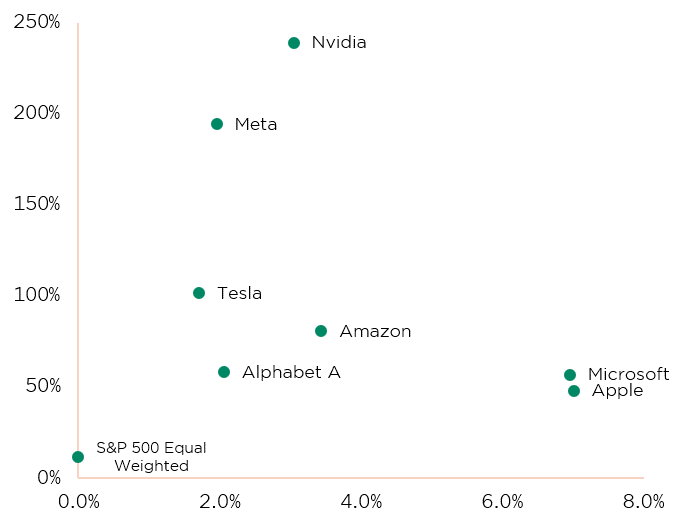

Le millésime 2023 restera dans les livres d’histoire comme celui de la concentration remarquable des performances des actions américaines, le club désormais célèbre des « sept magnifiques » représentant l’essentiel de l’envolée boursière, en grande partie grâce à l’émergence de l’IA générative (voir graphique ci-dessous). Avec l’évolution du discours sur les taux d’intérêt chez les principales figures des banques centrales, la polarisation des performances a connu un léger répit au cours des deux derniers mois de 2023 (avec une performance notable des petites et moyennes capitalisations). Nous prévoyons une participation plus large du marché à la performance au cours de l’année 2024. Cette opinion n’est pas encore partagée par les investisseurs, le début du mois de janvier rejouant un scénario déjà vu : une sous-performance significative de la médiane du S&P500 par rapport à l’ensemble de l’indice, les 7 poids lourds (malgré la sous-performance marquée de Tesla ) représentant en cumulé 30 % de l’indice phare. Déjà en 2023, la performance médiane des actions par rapport à l’indice S&P était en retrait de 16 % (et même de quasiment 20 % si l’on inclut janvier 2024), phénomène qui n’avait jusque-là jamais été observé au cours de ce millénaire.

Surperformance significative des 7 magnifiques

Source Baird, DECALIA 29 Dec 2023

Même si le sentiment de marché n’est pas aussi dégradé qu’à la même époque de l’année dernière, les causes profondes de la résistance macroéconomique des États-Unis étant désormais mieux comprises – malgré le plus grand cycle de resserrement monétaire depuis les années 70 -, le positionnement global sur les actions parmi les stratégistes se situe au mieux à la neutralité. Le consensus de ces experts de la macroéconomie peut être résumé de la façon suivante :

« TARA » (« There is a Reasonable Alternative ») : il existe désormais selon eux une alternative raisonnable aux actions, à savoir les obligations ou les liquidités, et cela devrait fortement entraver la poursuite de la performance des actions.

VALORISATION : le niveau moyen de P/E des indices américains n’est pas attractif, en particulier s’agissant des poids lourds américains de la technologie, après leur performance exceptionnelle de 2023.

CONTEXTE MACRO : après s’être trompés sur la résilience macroéconomique en 2023, la plupart des acteurs du marché prennent pour scénario central un atterrissage en douceur ou une légère récession, mais envisagent des bénéficies médiocres en agrégé.

En règle générale, nous nous abstenons de verser dans le pessimisme, et préférons adopter une approche du « verre à moitié plein » surtout si le consensus est réticent à l’égard des actions.

En outre, comme nous l’avions déjà noté l’année dernière dans notre article sur les perspectives 2023, les évolutions macroéconomiques sont par nature erratiques, les prévisions en la matière sont donc soumises à erreurs. Par conséquent, les considérations top-down dans le cadre d’une stratégie de gestion d’actions ne doivent certainement pas reposer uniquement sur des facteurs macroéconomiques, bien au contraire. Nous pensons qu’un processus de gestion (multi) thématique bien établi est essentiel et permet de capitaliser sur les grandes tendances séculaires.

Sauf en 2022, année durant laquelle le bouleversement du régime de taux avait entraîné une révision massive des valorisations des actions de qualité (voir l’article de l’année dernière : « Après la Grande réinitialisation ? »), l’adhésion à ces principes nous a bien servis sur le long terme et également en 2023 (approche validée par la surperformance de notre expertise multi-thèmes malgré une légère sous-pondération globale des 7 magnifiques). Nous sommes convaincus qu’il en sera de même au cours de la nouvelle année qui débute !

Avant de nous attarder sur le positionnement de notre expertise multi-thèmes pour 2024 (et au-delà), abordons d’abord les questions épineuses mentionnées ci-dessus qui préoccupent les acteurs du marché :

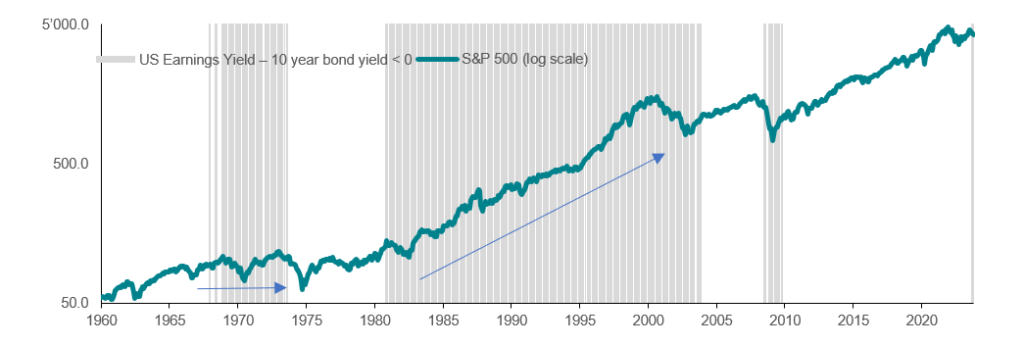

- TARA : pour vérifier la pertinence de cette thèse, nous avons simplement remonté le cours de l’histoire pour voir si les actions enregistrent effectivement de médiocres performances lorsque le rendement de leurs bénéfices est égal ou inférieur à celui des obligations/des liquidités. Cette hypothèse ne se vérifie pas : l’une des plus longues hausses des actions du dernier millénaire correspond à des conditions relevant du TARA (voir le graphique ci-dessous).

L’histoire montre que la hausse des rendements obligataires ne constitue pas un obstacle à la performance des actions

Source BNP Exane, Nov 2023

Nous dirions même qu’il existe des similitudes frappantes, en particulier si l’on compare la période du milieu des années 90 au contexte actuel de marché : des taux de la Fed supérieurs à 5 % après un cycle de relèvements frénétiques, des inquiétudes quant à la soutenabilité d’un atterrissage en douceur, des niveaux de P/E relativement élevés pour les marchés américains et l’émergence d’une révolution technologique (le web mondial à l’époque et l’IA générative de nos jours) se traduisant par une hausse de la productivité, ce qui permet de contenir l’inflation.

Sans entrer dans les détails, l’histoire montre également que les actions ont tendance à signer de belles performances lorsque l’inflation commence à baisser et que les craintes entourant les taux d’intérêt se dissipent (ce qui selon nous sera le cas en 2024).

- VALORISATION : Les analyses conventionnelles des experts du marché tendent à simplifier à l’extrême le débat sur les valorisations :

- elles se basent presque uniquement sur les ratios cours/bénéfices (P/E)

- elles les considèrent comme prédictifs des performances futures des actions

- elles évitent les modèles d’entreprise de qualité tels que ceux des 7 Magnifiques, en raison de niveaux statiques élevés de leurs P/E. L’une des conséquences de cette dernière erreur est une sous-pondération structurelle des marchés américains, ce qui de notre point de vue revient à parier contre le casino.

L’étroitesse de ce cadre de valorisation a conduit de nombreux investisseurs à « rater le coche » en 2023, et il est fort probable que cela se reproduise en 2024.

Bien que la discipline en matière de valorisation soit importante dans un processus d’investissement, nous ne sommes pas partisans d’un cadre d’analyse reposant sur le seul P/E, car celui-ci sous-estime souvent le profil inhérent des flux de trésorerie disponibles (FCF), en particulier pour les modèles d’entreprise de qualité (notamment, mais pas exclusivement, les sociétés de logiciels). En fait, plusieurs de nos convictions dans le domaine des actions affichent des rendements des FCF attractifs (égaux ou supérieurs à la moyenne du marché), mais présentent dans le même temps des niveaux de P/E relativement élevés. En règle générale, nous préférons d’abord comprendre comment une entreprise génère et accroît son flux de trésorerie disponible, avant d’éventuellement l’écarter sur la base de niveaux de valorisation reposant sur le ratio cours/bénéfice.

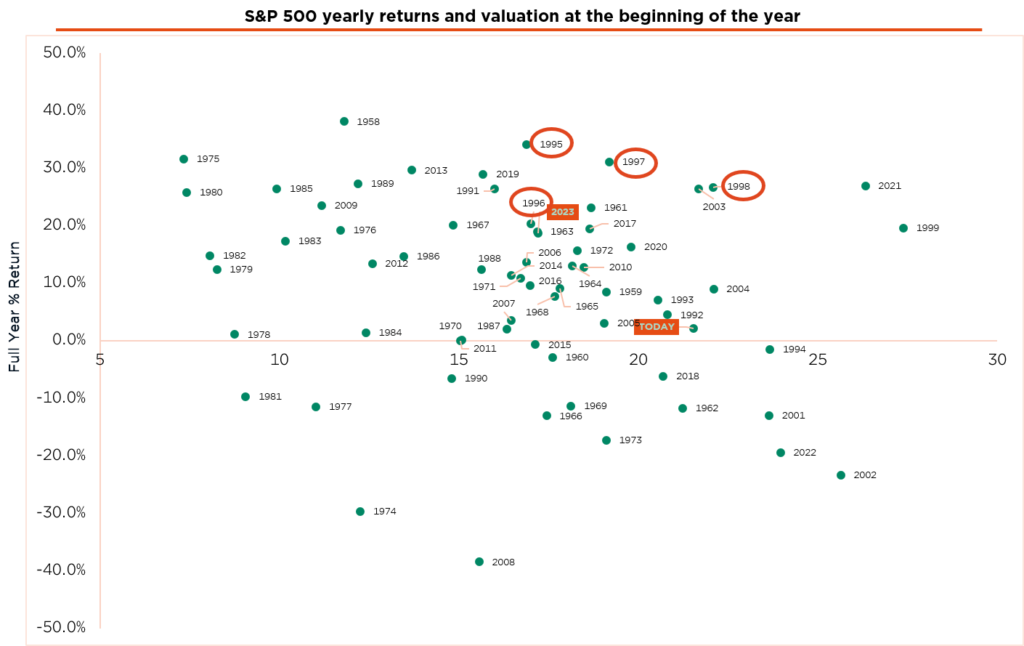

Ensuite, s’agissant de l’hypothèse selon laquelle les niveaux de P/E présagent de la performance future des actions, les observations historiques sont loin d’être concluantes, bien au contraire. Le graphique ci-dessous illustre les niveaux de P/E au début d’une période et la performance des actions 12 mois plus tard pour l’indice S&P500, et ce depuis 1957.

Deux conclusions peuvent être tirées de ce graphique :

- il n’y a que peu voire pas de corrélation entre les niveaux historiques de P/E et la performance obtenue un an plus tard. Si c’était le cas, le quadrant supérieur droit ne serait pas aussi densément peuplé.

- comme nous l’avons déjà mentionné, la période du milieu des années 90 a également été caractérisée par des niveaux de P/E élevés, mais cela n’a pas réduit le potentiel de performance des actions, avec évidemment la réserve suivante : l’année 1999 a marqué une phase d’envolée des cours basée sur des niveaux de valorisation non soutenables et des modèles d’entreprise incapables de s’autofinancer (sur la base de la génération de flux de trésorerie disponibles). Bien qu’ils se négocient à des niveaux de P/E plus élevés, nous sommes convaincus que les bénéficiaires de l’IA connaitront des croissances conformes à leurs niveaux de valorisation (comme Nvdia en 2023), sur la base d’une progression supérieure de leurs chiffres d’affaires et d’une croissance sous-estimée de leurs marges (compte tenu d’un pouvoir de fixation des prix supérieur et de la rétention des gains de productivité induits par l’IA). Contrairement à ce qui se passait au milieu des années 90, ces entreprises disposent d’importantes marges de manœuvre et génèrent de confortables flux de trésorerie disponibles.

Performance annuelle du S&P 500 et valorisation en début d’année

Source : Bloomberg DECALIA, 24 juin 2023

MACROÉCONOMIE : l’année 2023 s’est caractérisée par un solide environnement macroéconomique, en particulier aux États-Unis, mais aussi par une évolution décevante des bénéfices. Le S&P500 équipondéré a ainsi subi un recul de ses bénéfices.

Mais nous anticipons un redressement des bénéfices en 2024, grâce à la fin du cycle de déstockage dans certains sous-secteurs (par exemple, les entreprises du secteur des outils, des produits chimiques ou des ingrédients destinés aux sciences de la vie), à la progression des marges dans un contexte de moindre croissance des coûts (et, pour certaines entreprises, des gains de productivité induits par l’IA) et à un contexte de consommation dynamique (compte tenu d’un écart positif revenus/coûts et du plein-emploi). Les petites et moyennes capitalisations de qualité devraient reprendre des couleurs lorsque le scénario d’atterrissage en douceur se concrétisera et que les banques centrales commenceront enfin à abaisser leurs taux. Dans ce type d’environnement, les petites sociétés ont démontré par le passé que leurs bénéfices se redressaient beaucoup plus vite que ceux des grandes capitalisations. Il convient également de souligner que les rendements des FCF des petites et moyennes capitalisations de qualité apparaissent globalement élevés d’un point de vue historique.

En conclusion, nous nous anticipons clairement une plus grande participation des actions aux performances de marché en 2024, ce qui devrait profiter à l’approche équilibrée et diversifiée que nous appliquons de façon disciplinée depuis de nombreuses années dans notre expertise multi-thèmes. Les principes clés du positionnement de cette expertise multi-thèmes peuvent être résumés de la façon suivante :

Priorité aux 7 thèmes structurants définis par l’acronyme SOCIETY : Security, O²&Ecology, Cloud & Digitalization, Industry 5.0, Elder & Wellbeing, TechMed et Young Generation (sécurité, oxygène & écologie, cloud & numérisation, industrie 5.0, vieillissement et bien-être, technologies médicales et jeunes générations), quel que soit le scénario macroéconomique.

1.Privilégier les entreprises innovantes, car l’innovation est souvent à l’origine de modèles d’entreprise de qualité

2.Être bien positionné pour profiter de la révolution de l’IA, mais de manière équilibrée

3.Surpondération sélective des petites et moyennes capitalisations, source d’une importante génération d’alpha dans le passé

4.Enfin, nous privilégions de plus en plus les « victimes » du déstockage et les entreprises de la thématique écologie.

Malgré l’envolée du marché au cours des trois derniers mois et le consensus en faveur d’un atterrissage en douceur, nous sommes convaincus que 2024 sera synonyme de hausse pour les marchés actions en raison des signes tangibles de désinflation (favorisée par les gains de productivité induits par l’IA), des niveaux de valorisation raisonnables (en particulier, mais pas uniquement, dans l’univers des petites et moyennes capitalisations), des banques centrales accommodantes et des perspectives de solide croissance des bénéfices en 2024, contrairement à 2023. Même si les participants de marchés restent hypnotisés par les taux d’intérêt et le calendrier du cycle de réduction des taux par les banques centrales, nous pensons que l’environnement sera favorable en 2024 à la sélection de valeurs car le régime de resserrement monétaire touche à sa fin (et le marché se concentre davantage sur les fondamentaux). En outre, ces considérations top-down sur les taux d’intérêt ou les aspects macroéconomiques sont moins déterminantes pour les performances des actions à long terme.

Ainsi, nous restons convaincus que les sept thèmes regroupés sous l’acronyme SOCIETY constituent un « cadre » judicieux pour surperformer les marchés sur une période de temps raisonnable. Notre conviction est renforcée par un rendement agrégé des flux de trésorerie disponible du portefeuille proche de celui du MSCI World, alors même que nous investissons dans des entreprises de meilleure qualité.

Alexander Roose, responsable Actions et co-gérant principal

de la stragégie DECALIA Sustainable

Quirien Lemey, co-gérant principal

de la stragégie DECALIA Sustainable

À propos de la stratégie DECALIA Sustainable

- un fonds d’actions internationales, qui investit dans des secteurs innovants et des entreprises disruptives qui façonneront l’avenir de notre société

- investissement dans les 7 thèmes [Security (sécurité), O2 & Ecology (O2 et écologie), Cloud & Digitalisation (cloud et numérique), Industrial 5.0 (industrie 5.0), Elder & Well being (seniors et bien-être), Tech Med (technologies médicales, Young Generation (jeune génération)] regroupés sous l’acronyme SOCIETY.

- gestion assurée par une équipe expérimentée : Alexander Roose (ex-Directeur des investissements de l’équipe Fundamental Equity de Degroof Petercam AM) et Quirien Lemey (ancien gérant principal d’un fonds multi-thèmes chez Degroof Petercam AM).

Copyright © 2024 by DECALIA SA. All rights reserved. This report may not be displayed, reproduced, distributed, transmitted, or used to create derivative works in any form, in whole or in portion, by any means, without written permission from DECALIA SA.

This material is intended for informational purposes only and should not be construed as an offer or solicitation for the purchase or sale of any financial instrument, or as a contractual document. The information provided herein is not intended to constitute legal, tax, or accounting advice and may not be suitable for all investors. The market valuations, terms, and calculations contained herein are estimates only and are subject to change without notice. The information provided is believed to be reliable; however DECALIA SA does not guarantee its completeness or accuracy. Past performance is not an indication of future results.