- Démarquez-vous de la foule : les cours de ces actions ont déjà intégré la possibilité d’une récession, ce qui leur confère un profil risque/rémunération favorable pour ceux qui cherchent à tirer parti d’une analyse prospective du marché.

- Ces entreprises favorisent l’innovation durable : les petites et moyennes entreprises sont à l’avant-garde de l’innovation et de la disruption, l’un des trois principes clés de notre stratégie multithématique DECALIA Sustainable SOCIETY

Les conditions actuelles du marché plaident en faveur d’une augmentation de l’exposition aux petites et moyennes capitalisations. Ces valeurs ont récemment sous-performé de manière significative leurs homologues de plus grande taille, ce qui pourrait indiquer qu’une récession est déjà intégrée dans leurs cours.

En outre, leurs ratios de valorisation attractifs, associés à leur tendance historique à surperformer en début de reprise économique après la fin du cycle de relèvement des taux par les banques centrales, donnent aux petites et moyennes capitalisations le statut d’opportunité d’investissement.

Il est à noter que depuis le début du mois de juin, nous commençons à observer une dynamique positive dans l’univers des petites et moyennes capitalisations. Nous présentons ci-dessous plus en détail les arguments en faveur d’une exposition accrue aux « Smid caps » :

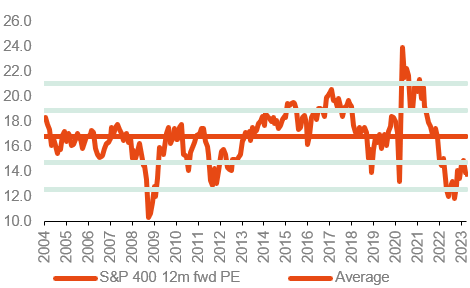

1- Du point de vue de la valorisation, le ratio cours/bénéfice (P/E) prévisionnel du S&P 400 (indice de référence des valeurs moyennes américaines) s’établit à 13,2 fois, ce qui est proche des points bas observés au cours des deux dernières décennies, à l’exception d’une brève période pendant la crise financière mondiale.

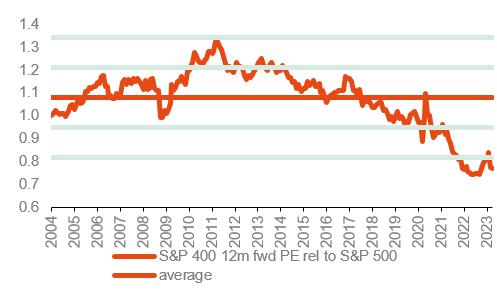

En termes relatifs, ce niveau de valorisation apparait encore plus attractif, le différentiel par rapport au S&P 500 allant au-delà de deux écarts-types. Des enseignements similaires peuvent être tirés pour le Russell 2000 (indice de référence des petites capitalisations), qui affiche un niveau de valorisation absolue encore plus faible.

Compte tenu de la relation historique entre le P/E prévisionnel à 12 mois du Russell 2000 et les performances ultérieures, cette classe d’actifs présente actuellement un potentiel de performance annualisée à deux chiffres.

Valorisation de l’indice S&P 400 MidCap rapportée aux bénéfices anticipés à 12 mois (P/E)

Source : Datastream, estimations BNP Paribas Exane

Valorisation relative du S&P 400 Midcap par rapport au S&P 500 rapportée aux bénéfices anticipés à 12 mois (P/E)

Source : Bloomberg, DECALIA, 09 mai 2023

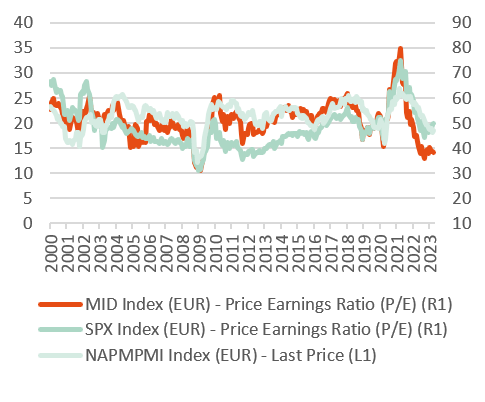

2- Un autre facteur favorable aux petites et moyennes capitalisations réside dans leurs niveaux de valorisation qui intègrent déjà la possibilité d’une récession contrairement aux grandes capitalisations. Si l’on compare les niveaux de P/E à l’indice ISM manufacturier, il apparaît clairement que l’indice des moyennes capitalisations a subi des baisses plus marquées que le S&P 500. Par conséquent, il semble justifié d’augmenter la proportion de petites et moyennes capitalisations dans les portefeuilles, que la récession ait lieu ou non.

Indices S&P 500 et S&P MidCap 400 : P/E et corrélation avec l’indice ISM manufacturier

Source : Bloomberg, DECALIA, 09 mai 2023

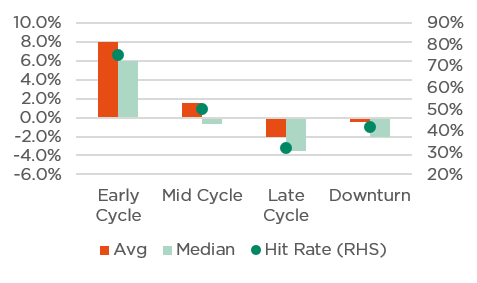

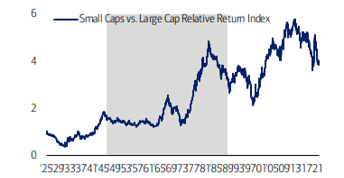

3- Le début de cycle économique favorise généralement la performance des petites capitalisations par rapport aux grandes.

En analysant les données depuis 1979, l’indice Russell 2000 a affiché une surperformance moyenne de 8 % par rapport au S&P 500 durant cette phase, avec un taux de réussite supérieur à 70 %. À l’inverse, cet indice a tendance à sous-performer de 2 à 4 % dans la dernière phase du cycle et lors des ralentissements avérés.

Si les petites capitalisations sous-performent leurs homologues de grande taille en période de ralentissement, les débuts de cycle constituent généralement les meilleures phases pour les premières citées.

Performance relative moyenne et médiane des petites et grandes capitalisations au cours des quatre phases de notre indicateur de régime du marché américain

Note : basé sur les indices Russell de 1979 à aujourd’hui, source des performances historiques avant 1979 : CRSP, Center for Research in Security Prices. Graduate School of Business, Université de Chicago, données utilisées avec autorisation. Tous droits réservés www.crsp.uchicago.edu. La performance a été calculée par BofA US Equity & Quant Strategy.

Source : Bloomberg CRSP, BofA US Equity Quant Strategy

4- En outre, au cours les premières phases du cycle, les bénéfices des petites capitalisations ont tendance à rebondir rapidement après avoir atteint leur point bas.

Par le passé, l’indice Russell 2000 a mis en moyenne 1,42 année pour revenir à son précédent sommet, les trois quarts du rebond ayant été réalisés au cours de la première année.

Même pendant les véritables récessions, bien que le rattrapage complet des bénéfices ait pris plus de temps (1,87 année), le rebond au cours de la première année a été particulièrement solide.

5- Compte tenu des spécificités du cycle actuel, caractérisé par une inflation persistante et un resserrement monétaire rapide, les données historiques viennent de nouveau renforcer les arguments en faveur des petites capitalisations.

Non seulement elles ont surperformé pendant la période inflationniste des années 1970, mais leurs performances au cours des 12 mois ayant suivi la dernière hausse des taux de la Fed ont également été les plus élevées à cette époque.

Les petites capitalisations ont surperformé pendant la période inflationniste des années 1970 et durant l’épisode protectionniste de Guerre Froide (en gris) Performance relative des petites capitalisations par rapport aux grandes capitalisations

(1926- septembre 2022)

Source des performances historiques : CRSP, Center for Research in Security Prices, Graduate School of Business, Université de Chicago. Données utilisées avec l’autorisation de l’auteur. Tous droits réservés.

Source : CRSP, Université de Chicago : BofA US Equity & Quant Strategy

En conclusion, pour générer de l’alpha et saisir de futures opportunités, il apparait aujourd’hui essentiel d’augmenter l’exposition aux petites et moyennes capitalisations. Comme l’a dit avec sagesse la légende du hockey sur glace Wayne Gretzky : « il faut aller là où le palet se dirige, et non là où il se trouvait ». Étant donné les conditions favorables du marché et le potentiel de forte performance dans un futur proche, c’est donc maintenant qu’il convient d’augmenter la proportion de petites et moyennes capitalisations.

Actions de petite et moyenne capitalisation : l’un des trois grands atouts de notre stratégie multi-thématiques

Les petites et moyennes capitalisations sont à l’avant-garde de l’innovation et de la transition vers une société du futur. Ces entreprises, souvent caractérisées par leur agilité et leur esprit d’innovation, jouent un rôle essentiel dans la reconfiguration industrielle et la création de solutions durables pour répondre aux défis actuels et futurs de notre société.

En investissant dans des actions de petite et moyenne capitalisation, les investisseurs ont la possibilité de soutenir et de bénéficier de la capacité disruptive de ces entreprises qui façonnent un avenir plus durable et plus résilient. Même si le changement de paradigme que représente l’IA est habituellement associé à des grandes capitalisations telles que Nvdia ou plus indirectement ServiceNow, certaines sociétés de taille moyenne participeront aussi à cette révolution de l’IA.

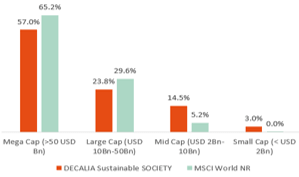

Il n’est donc pas surprenant que notre stratégie multithématiques soit largement investie dans ces petites entreprises. À fin mai, le fonds était exposé à hauteur de 18 % à des capitalisations boursières inférieures à 10 milliards de dollars, et jusqu’à 33 % à des capitalisations inférieures à 25 milliards de dollars. L’exposition aux petites et moyennes capitalisations devrait augmenter au cours des prochains mois.

Répartition par capitalisation boursière

Source DECALIA – Données au 31/05/23

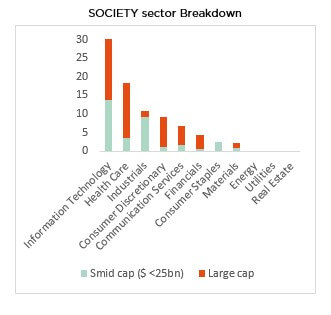

L’allocation aux actions de petite et moyenne capitalisation dans le fonds est bien diversifiée entre les secteurs, ce qui indique l’absence de biais sectoriel. Il convient de noter que l’allocation aux petites et moyennes valeurs est la plus élevée dans le secteur industriel, ce qui reflète une exposition relativement élevée au thème O² & Écologie.

Répartition sectorielle

Source DECALIA – Données au 31/05/23

Cette approche offre des avantages significatifs en matière de diversification de portefeuille.

Conclusion

L’environnement de marché actuel présente une configuration asymétrique favorable à une allocation accrue aux petites et moyennes capitalisations. Les avantages potentiels de cette stratégie d’allocation apparaissent de façon évidente au travers de plusieurs facteurs clés.

Comme le montre la sous-performance des actions de petite et moyenne capitalisation par rapport à leurs homologues de plus grande taille, la possibilité d’une récession est déjà intégrée dans leurs cours. Cela indique que le marché a déjà pris en compte le risque de ralentissement économique, ce qui réduit la probabilité de baisse pour ces actions.

Les données historiques démontrent la forte surperformance passée des petites et moyennes valeurs en début de cycle économique. Les marchés ont tendance à anticiper les tendances économiques environ six mois à l’avance, et le positionnement actuel suggère que ces actions sont en mesure de bénéficier d’une surperformance potentielle au fur et à mesure de l’avancée dans le cycle.

Dans l’ensemble, l’introduction d’entreprises de petite et moyenne capitalisation dans la stratégie multithématiques induit une exposition à un large éventail de secteurs, tout en captant le potentiel offert par des entreprises innovantes qui proposent des solutions pour un avenir plus durable et davantage circulaire. Ces entreprises combinent des perspectives de croissance attractives à des valorisations comparables à la moyenne du marché, ce qui les rend bien adaptées à des stratégies d’investissement à long terme.

À propos de la stratégie multithématique de DECALIA

- un fonds multithématiques d’actions internationales, qui investit dans des secteurs innovants et des entreprises disruptives qui façonneront l’avenir de notre société

- investissement dans les 7 thématiques [Security (sécurité), O2 & Ecology (O2 et écologie), Cloud & Digitalisation (cloud et numérique), Industrial 5.0 (industrie 5.0), Elder & Well being (seniors et bien-être), Tech Med (technologies médicales, Young Generation (jeune génération)] regroupés sous l’acronyme SOCIETY.

- gestion assurée par une équipe expérimentée : Alexander Roose (ex-Directeur des investissements de l’équipe Fundamental Equity de Degroof Petercam AM) et Quirien Lemey (ancien gérant principal d’un fonds multithématiques chez Degroof Petercam AM).

De gauche à droite : Alexander Roose, Responsable de l’équipe Actions

Quirien Lemey, Gérant de portefeuille senior

Jonathan Graas, Gérant de portefeuille senior

À propos de DECALIA SA

Fondée à Genève en 2014, DECALIA se spécialise dans la gestion privée et la gestion d’actifs pour les particuliers et les institutionnels. Avec plus de 70 collaborateurs et 4,9 milliards de francs suisses d’actifs sous gestion, DECALIA s’est développée rapidement, grâce notamment à l’expérience de la gestion active, acquise par ses fondateurs au cours des 30 dernières années. Les stratégies développées par DECALIA s’articulent autour de quatre axes d’investissement porteurs dans une perspective à long terme : la désintermédiation du secteur bancaire, la quête de rendement, les tendances de long terme et les inefficiences de marché. DECALIA est réglementée par la FINMA et dispose d’une licence de gestionnaire de fortune collective. Outre son siège social à Genève, le groupe dispose de bureaux à Zurich et à Milan et de distributeurs de la Sicav DECALIA en Espagne et en Allemagne.