Par Alexander Roose, responsable actions et co-gérant principal de la stratégie DECALIA Sustainable

Si les marchés actions avaient débuté 2022 avec une énorme correction qui avait jeté les bases d’un millésime fortement négatif, 2023 présente des signes encourageants de retournement de tendance. À l’heure où nous écrivons ces lignes, tous les principaux indices sont résolument dans le vert, propulsés à la hausse par deux volte-face majeures — en plus de la baisse des chiffres de l’inflation globale les derniers mois. Tout d’abord, l’Europe se ressaisit, aidée en cela par la baisse des prix du gaz et (donc) par une consommation plus résiliente. Il y a encore peu, à la fin de l’été 2022, le moral était au plus bas, avec des pronostics de récession imminente et inévitable et des doutes importants quant à la capacité de l’Europe à passer l’hiver sans coupures d’électricité.

L’autre volte-face, encore plus remarquable, a eu lieu en Chine, peu de temps après que le pays a été classé « non investissable » au lendemain du 20e congrès du parti communiste en octobre. Malgré des prévisions plus radicalement négatives, les similitudes avec l’Europe étaient frappantes. Ainsi, c’est avec une brutalité rarement observée que la communauté des investisseurs fut prise à contre-pied quand le gouvernement chinois abandonna officieusement sa politique de « zéro COVID » peu après le Congrès, déclenchant un rebond spectaculaire des actions chinoises, qui s’est poursuivi au début de l’année (nous en dirons plus à ce sujet plus bas).

On pourrait se demander à quoi bon mentionner ces deux événements puisqu’ils se sont déroulés sous nos yeux et ont vraisemblablement été pris en compte par les marchés d’actions. La réponse est double :

– Les phénomènes macroéconomiques sont par nature erratiques, de sorte que leur prévision est susceptible d’être erronée. Par conséquent, les considérations top-down dans le cadre d’une stratégie de gestion d’actions ne doivent certainement pas reposer uniquement sur des considérations macroéconomiques, bien au contraire. Nous pensons qu’un processus de gestion (multi) thématique bien établi est essentiel et permet de capitaliser sur les grandes tendances séculaires.

– Les marchés ont la drôle de manie de ne pas faire ce que le consensus attend d’eux. Il est rare de voir un consensus aussi large que celui constaté en fin 2022 parmi les stratégistes sell-side. Personne ne doutait de la survenue d’une récession en 2023, et ce, même aux États-Unis. La seule incertitude concernait son timing.

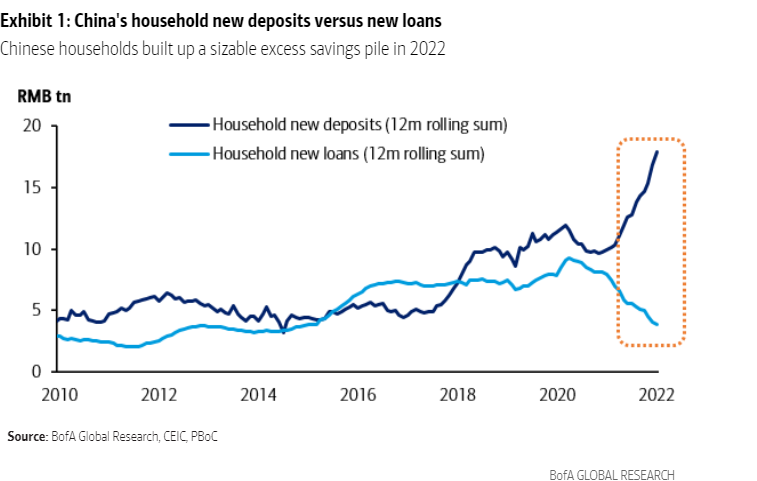

Les estimations de bénéfices allaient donc devoir être revues à la baisse de manière significative. Ce consensus s’est nettement émoussé face au large éventail des scénarios macroéconomiques et géopolitiques pour 2023, qu’ils soient négatifs ou positifs. Sans prétendre être des experts en macroéconomie, la réouverture de l’économie chinoise est, selon nous, le plus grand facteur imprévisible pour 2023, surtout si l’on considère le potentiel considérable des surplus d’épargne accumulés pendant les deux années de confinement (voir le graphique ci-après).

Nouveaux dépôts vs nouveaux prêts en Chine

Comme l’illustre le graphique, l’épargne globale a presque doublé et s’élève désormais à près de 2 000 milliards de dollars. Il ne faut pas comparer les consommateurs chinois à leurs homologues américains en termes d’aversion au risque (surtout au sortir de deux années traumatisantes de confinement). En revanche, le retour à la moyenne à long terme de cette épargne accumulée devrait constituer un soutien important pour l’économie chinoise et mondiale, même s’il pourrait également semer les germes d’une poussée inflationniste plus tard dans l’année, ce qui anéantirait les espoirs de la communauté des investisseurs de voir les banques centrales tempérer leur discours actuellement très restrictif. Par conséquent, même si nous n’anticipons pas un ciel sans nuage pour les marchés d’actions en 2023, il y a au moins des lueurs d’espoir à mesure que le risque d’une (grave) récession s’éloigne.

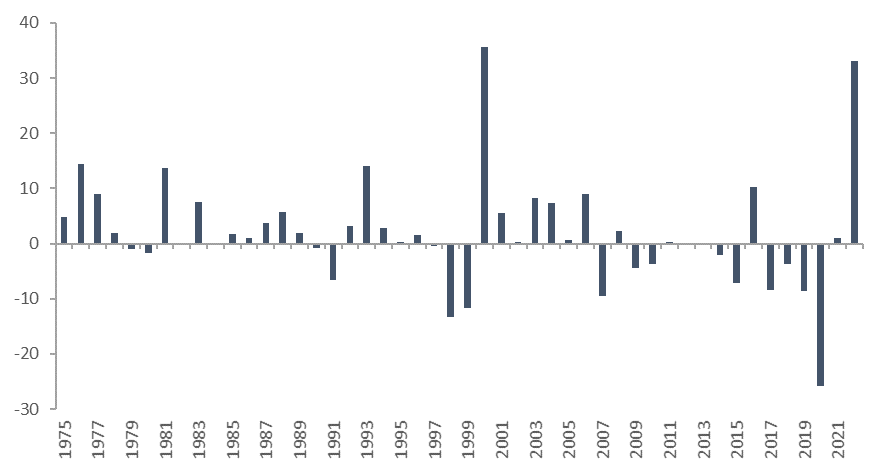

Le lecteur avisé pourrait également s’interroger quant à notre choix de titre : celui-ci fait référence à l’effondrement de l’écart entre les actions dites value et les actions growth, c’est-à-dire à la « Grande Réinitialisation », qui n’a été observée qu’à trois reprises au cours des cinq dernières décennies (voir le graphique ci-après) :

Global MSCI value vs MSCI growth (performances relatives annuelles)

Nous n’avons jamais été de grands adeptes du classement des actions en catégories value ou growth, en tout cas pas sur la base des ratios cours/bénéfices ou, pire encore, des cours/valeur comptable, comme le veut la méthodologie de MSCI.

Nous pensons plutôt qu’il est préférable d’examiner les flux de trésorerie disponible et de prendre en compte des éléments qualitatifs pour évaluer la solidité d’un modèle d’entreprise, que la génération des flux de trésorerie ait lieu dans le présent (actions à duration courte) ou plus tard dans le futur (actifs à duration longue). Howard Marks résume cela très bien dans son excellent exposé « Something of Value », en déclarant que « Tout ce qui compte ne peut pas forcément être compté, et tout ce qui peut être compté ne compte pas nécessairement ».

Certaines conclusions intéressantes peuvent être tirées du graphique ci-dessus :

- Comme mentionné plus haut, une telle Grande Réinitialisation ne s’est produite qu’à de rares occasions dans le passé et, à la suite de cette réinitialisation, l’écart de performance s’est considérablement réduit. Cela a également été le cas après 2000, lorsque les valorisations des grandes capitalisations de croissance avaient atteint des niveaux stratosphériques et que, contrairement à ce qui s’est passé en 2022, elles étaient à peine soutenues par des flux de trésorerie disponibles. Une approche exclusivement axée sur les actions de type value, comme le préconisent certains stratégistes sell-side, n’est donc probablement pas la meilleure recette pour réussir à l’avenir.

Dans la même logique, après la dépréciation significative des petites et moyennes capitalisations par rapport à leurs consœurs de plus grande taille au cours de l’année 2022, il est également logique de prendre ces entreprises de plus petite taille en compte dans le processus de gestion. C’est là une des principales caractéristiques de la gestion thématique de DECALIA.

- La cause de la Grande Réinitialisation réside avant tout dans la sévérité du cycle de hausse dans les marchés développés en 2022, qui a causé une correction spectaculaire des actifs à duration longue (ainsi que de certains segments dont les valorisations étaient excessives).

- Compte tenu des signes de ralentissement de l’inflation (notamment l’indice américain des dépenses de consommation des particuliers, publié le 26 janvier) et de la stabilité des prévisions de taux d’intérêt final au cours des derniers mois, on ne peut s’empêcher de se demander si les risques de nouvelle dépréciation des actifs à duration plus longue n’ont pas fortement diminué, d’autant que certains de ces actifs affichent un rendement des flux de trésorerie disponible supérieur à celui des actifs à duration plus courte, outre leurs meilleures perspectives de croissance dans un monde incertain. Les éventuels indicateurs avancés sont la persistance de l’inflation des salaires (aux États-Unis) et la réouverture de la Chine mentionnée plus haut.

À l’avenir, une approche équilibrée des actions devrait prévaloir dans la construction des portefeuilles, c’est-à-dire un mélange judicieux d’entreprises présentant une « bonne croissance à des prix raisonnables » et des « modèles d’entreprise bon marché sans être défaillants ». La qualité des modèles d’entreprise est donc la pierre angulaire d’un processus de gestion bottom-up, etune approche thématique éprouvée dans la durée, avec une analyse approfondie de la chaîne de valeur, est à notre avis essentielle pour séparer le bon grain de l’ivraie. Avec le recul, il apparaît que la plupart de ces entreprises de qualité n’étaient pas correctement armées pour affronter le monde de taux plus élevés à partir de la fin de 2021. Mais, depuis la Grande Réinitialisation, la situation a nettement évolué[AR1] .

La gestion thématique a dû naviguer en eaux troubles en 2022, mais, forts de plus de 20 ans d’expérience de la gestion thématique, nous restons intimement convaincus qu’elle constitue un pilier solide pour les dimensions top-down et bottom-up du processus de gestion, comme expliqué ci-dessus… C’est d’autant plus vrai dans un monde complexe qui évolue rapidement et après la Grande Réinitialisation entre les titres value et growth observée en 2022.

Nous insisterons, pour conclure, sur les grandes lignes de l’approche de gestion thématique de DECALIA :

- Identification et analyse continue des tendances séculaires qui façonneront le monde dans les années à venir.

- Analyse approfondie de la chaîne de valeur, essentielle pour déterminer quelles entreprises, dans un segment donné de la chaîne de valeur, ont un modèle économique durable et de qualité (et, le cas échéant, le potentiel de créer un impact positif).

- La génération et la croissance de flux de trésorerie disponibles comme éléments clés de la valorisation, ainsi que la solidité du bilan.

- Approche ESG équilibrée avec des analyses quantitatives et qualitatives propriétaires.

- Absence de biais en termes de capitalisation boursière, les moyennes capitalisations négligées étant une source de génération d’alpha.

« O2 et Écologie » est l’un des sept principaux thèmes de la stratégie DECALIA sustainable qui façonnera la société de demain.

Cinq sous-thèmes (tels que l’hydrogène, le solaire, l’isolation, l’économie circulaire et le carbure de silicone) ont été traités dans des publications de la série DECALIA Ecology.

Un autre thème sera développé en 2023 dans la série DECALIA Wellness.