Point de vue

Une économie animalière rugissante

- Les liens entre humains & animaux de compagnie se sont renforcés avec le Covid

- Le marché des produits/services animaliers devrait atteindre $350 mia en 2027

- Plein d’opportunités d’investissement, mais pas toujours pures et souvent chère

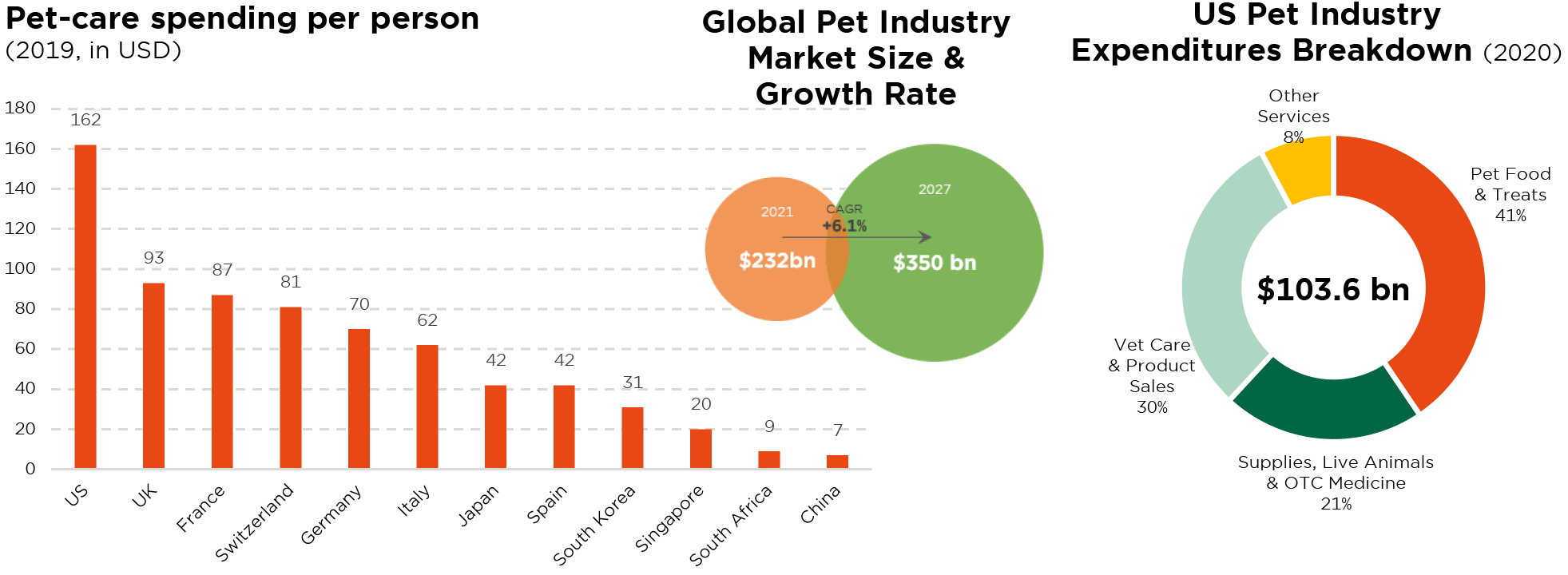

Les adoptions d’animaux de compagnie ont explosé pendant la pandémie. Privés d’interactions sociales et passant soudainement beaucoup plus de temps à la maison, beaucoup ont eu envie d’accueillir de nouveaux compagnons à quatre pattes. Saviez-vous qu’il y a aujourd’hui plus d’animaux de compagnie que d’enfants aux États-Unis ? Cette évolution s’accompagne d’une augmentation constante des dépenses afférentes, avec une gamme de produits/services qui s’étend désormais aux aliments naturels, aux plans d’assurance santé pour animaux et aux gadgets technologiques.

À l’échelle mondiale, le marché des produits animaliers devrait atteindre USD 232 mia cette année, en hausse de 7,4% par rapport à 2020. Pour les prochaines années, les analystes du secteur prévoient un rythme d’expansion moyen de 6%, portant le marché à USD 350 mia en 2027. Et il ne s’agit pas seulement d’une croissance du nombre d’animaux, aussi d’une « humanisation » progressive qui entraîne une « premiumisation » des dépenses. Aux États-Unis, près de la moitié des propriétaires déboursent actuellement autant pour leurs animaux que pour eux-mêmes – en portant attention à leur régime alimentaire (les Millenials et la « Silver Generation » étant particulièrement disposés à payer des prix élevés pour des aliments naturels) ou en leur offrant le meilleur des soins vétérinaires.

S’agissant du volet alimentaire des dépenses, le plus conséquent pour les propriétaires d’animaux, le marché est dominé par deux géants: Mars et Nestlé Purina. D’autres acteurs (tous américains), tels que J.M. Smucker, Hill’s Pet Nutrition ou General Mills, sont assez loin derrière en termes de parts de marché. Pour un investisseur, cependant, aucun de ces noms ne permet une exposition pure à la thématique des animaux de compagnie.

Pour trouver des investissements plus ciblés, mieux vaut se tourner vers le commerce de détail. Et plus particulièrement le segment en ligne, lequel affiche l’essentiel de la croissance – pour des raisons assez évidentes. Les produits animaliers sont volumineux et non périssables, ils risquent peu d’être retournés et sont susceptibles d’être commandés à nouveau. De fait, les ventes en ligne de produits pour animaux de compagnie ont presque quadruplé depuis 2013, avec un bond de 51% rien qu’en 2020. Parmi les entreprises les mieux positionnées (et cotées en bourse), citons Chewy aux États-Unis et Zooplus en Europe. La première, dont la capitalisation frôle aujourd’hui USD 30 mia, a développé un modèle qui ressemble à celui des éditeurs de logiciels: les clients s’abonnent à des livraisons et sont récompensés par des remises. Quant à la seconde, elle fait actuellement l’objet d’une guerre d’enchères entre deux sociétés de capital-risque – prêtes à débourser plus de EUR 3 mia.

Dans le domaine médical aussi, on peut dénicher des entreprises ciblant le créneau animalier. Idexx Laboratories, Dechra Pharmaceuticals ou Zoetis, par exemple, développent des médicaments, vaccins et services de diagnostic spécialisés, même si leurs titres (comme ceux des détaillants en ligne) sont loin d’être bon marché.

À l’approche de Noël, quiconque envisage de déposer un nouveau compagnon sous le sapin devrait peut-être y réfléchir à deux fois. Les bénéfices des interactions entre humains et animaux sont nombreux et indéniables, notamment en termes d’amélioration de l’attention sociale, ainsi que de santé mentale et physique. Mais accueillir un animal de compagnie est également une démarche (de plus en plus) coûteuse. Pourquoi ne pas se acheter plutôt des actions thématiques ?

Ecrit par Roberto Magnatantini, Lead Portfolio Manager DECALIA Silver Generation & DECALIA Eternity

Graphique du mois

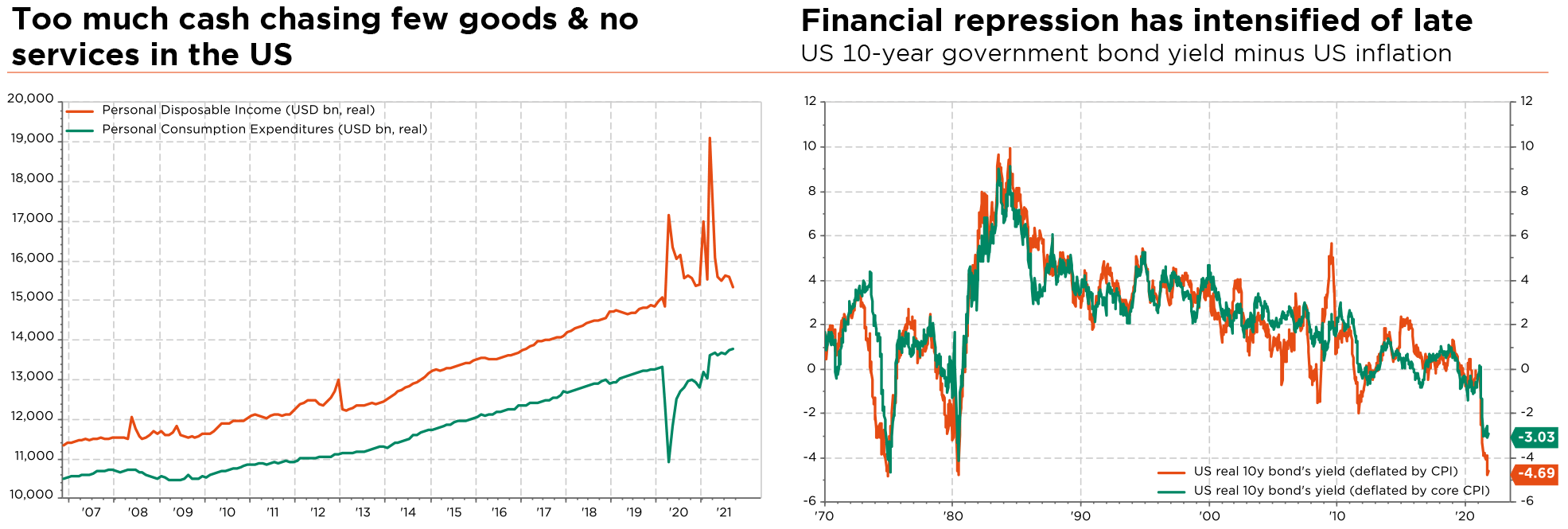

Le Covid n’est pas que transitoire… malheureusement

- Le nouveau variant du Covid est un trouble-fête mais ne change pas la donne

- Les enjeux sont importants pour la Fed, en ce début de normalisation monétaire

- Quoique plus difficile, le contexte économique reste globalement favorable

Ce n’est pas fini tant que ce n’est pas fini. Plus de 20 mois après les premières secousses dues à la pandémie, un nouveau variant (Omicron) a entraîné une correction… le jour du Black Friday. S’il est trop tôt pour évaluer précisément son impact conjoncturel, nous reconnaissons qu’il a instillé une dose d’incertitude dans notre scénario « pré- Omicron » décrit ci-dessous.

Alors que la dynamique européenne marque le pas, après deux trimestres de très forte croissance, les surprises économiques sont redevenues positives aux Etats-Unis et la croissance chinoise montre de timides signes de stabilisation. Aussi, nous prévoyons une croissance toujours supérieure à la tendance l’an prochain dans les MD, mais de vitesse inférieure et peut-être plus irrégulière.

S’agissant de l’inflation, nous restons dans le camp «transitoire» mais reconnaissons que la flambée actuelle, en particulier américaine, ne saurait être ignorée et pourrait avoir des effets secondaires indésirables. Impossible d’ailleurs d’exclure une hausse encore sur les six prochains mois, vu les effets de base défavorables, les tensions dans la chaîne d’approvisionnement et la montée des prix de l’énergie/des logements.

De plus, une partie des problèmes d’approvisionnement est liée à… une demande exceptionnellement forte de biens durables en période de confinement, eu égard aux politiques (également exceptionnellement) accommodantes. À mesure que les distorsions dues à la pandémie et aux politiques associées s’estompent, la demande de biens durables devrait se modérer, les tensions dans la chaîne d’approvisionnement s’atténuer et, partant, les indices de prix se rapprocher des objectifs des banques centrales. Même si l’inflation est susceptible d’être structurellement plus élevée à l’avenir, elle ne sera pas suffisamment élevée de notre point de vue pour vraiment perturber l’économie et les marchés.

Les politiques monétaires sont restées très accommodantes jusqu’ici, même si les banques centrales des MD ont désormais préparé les investisseurs à une première forme de normalisation, laquelle devrait bientôt débuter. Leur principal défi sera de bien doser le resserrement et son rythme, en soupesant les risques tant sur le front de la croissance que celui de l’inflation.

Au final, notre scénario central est inchangé et globalement favorable aux actions (et actifs réels) par rapport aux titres à revenu fixe et aux liquidités. De plus, les remarquables forces d’achat dans le marché, conjuguées à une lente amélioration de la situation sanitaire mondiale, à une dynamique conjoncturelle résiliente, à une solide croissance bénéficiaire, à une détente des valorisations, à des taux d’intérêt toujours bas et à un positionnement des investisseurs pas si complaisant que cela, soutiennent notre vue positive. La grande majorité des valorisations d’actifs laissent certes peu de marge de sécurité mais, compte tenu de notre actuel scénario macroéconomique et tant que la répression financière persiste, seules les actions – ainsi que les actifs réels – offrent aujourd’hui des perspectives de rendement réel positif.

A propos de répression financière et de valorisations excessives dans certains segments des marchés, et surtout au-delà (cryptomonnaies, art, montres, immobilier, etc.), nous devenons à nouveau plus constructifs sur l’or. Il devrait bénéficier soit de son statut de valeur refuge en cas de forte correction de ces actifs surcotés, soit d’une nouvelle hausse des anticipations d’inflation.

Enfin, notre grille d’allocation reflète désormais une position tactiquement négative sur l’euro. La monnaie unique fait face à plusieurs vents contraires: une BCE très accommodante, une aggravation de la pandémie et un affaiblissement de la dynamique économique. Dans les autres grandes classes d’actifs, notre positionnement est inchangé.

Ecrit par Fabrizio Quirighetti, CIO, Responsable des stratégies multi-asset et obligataires